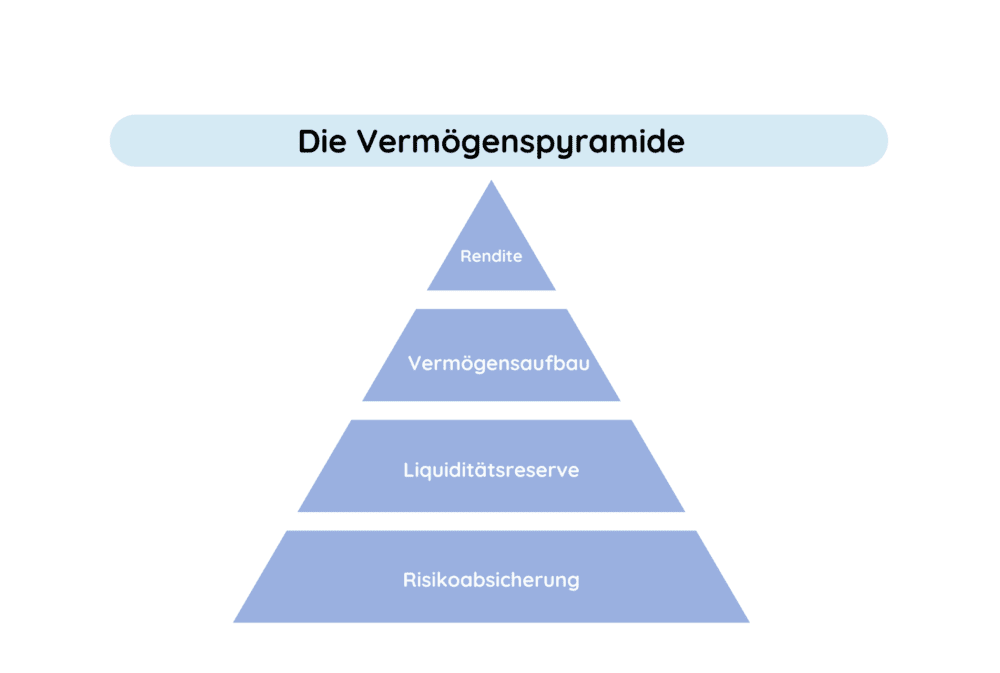

Die Vermögenspyramide – der Fahrplan für finanzielle Unabhängigkeit

Sparen, Investieren, Absichern – das alles kann auf den ersten Blick sehr anstrengend klingen. Oftmals weiß man nicht, wo man anfangen soll, und hat keinen klaren Fahrplan, welche Schritte zuerst unternommen werden sollten. Hierbei kann uns die Vermögenspyramide aus der Theorie sehr weiterhelfen. Und genau das schauen wir uns im heutigen Blogartikel gemeinsam an.

Was ist die Vermögenspyramide?

Die Vermögenspyramide wird primär in der Wissenschaft eingesetzt. Sie soll verdeutlichen wie sich das persönliche Vermögen schematisch als Ganzes zusammensetzen und gewichtet werden sollte. Schlussendlich zeigt es uns, wie ein unerschütterliches Vermögen entsteht, wenn man rational an seine Vermögens- bzw. Finanzplanung mit Hilfe der Vermögenspyramide vorgeht.

Aus welchen Bausteinen besteht die Vermögenspyramide?

Primär haben wir vier „Bauteile“ der Pyramide für deinen erfolgreichen Vermögensaufbau.

- Risikoabsicherung

- Liquiditätsreserve

- Vermögensaufbau

- Rendite

Diese haben, wie du sehen kannst eine unterschiedliche Gewichtung. Die zwei ersten Teile Risikoabsicherung und Liquiditätsreserve sind weniger stark gewichtet. Hier geht es um eine Grundsicherung. Der Vermögensaufbau in der Mitte Bilder die solide Kapitalvermehrung und somit den größten Teil. An der Spitze haben wie den Teil der Überrendite bzw. Spekulation.

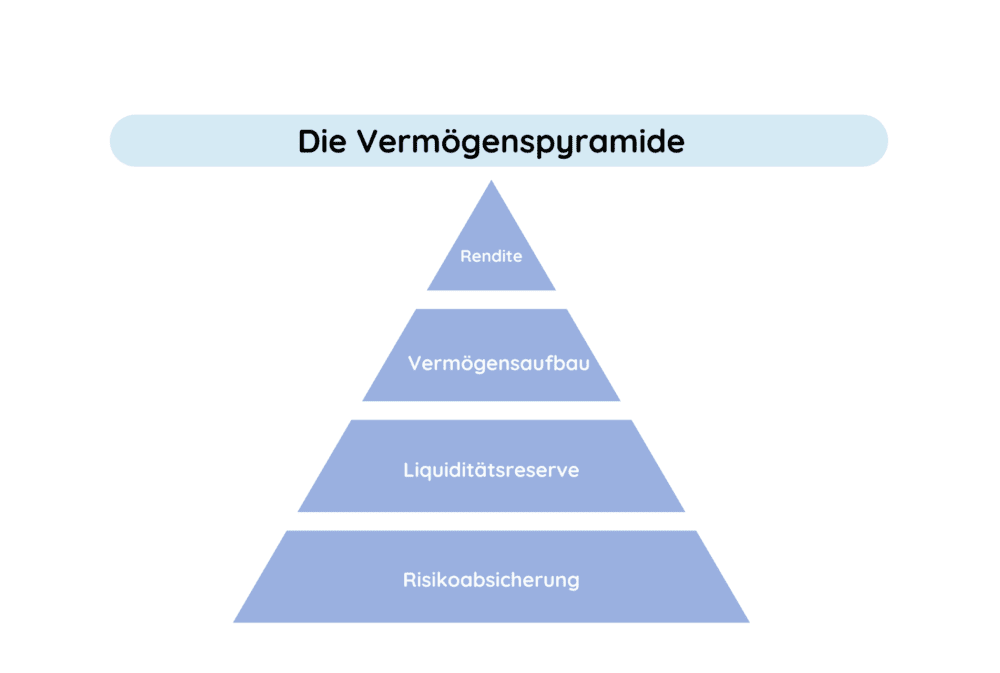

1. Risikoabsicherung

Bevor man überhaupt anfängt zu Investieren und sich Gedanken, um sein Geld zu machen, sollte man sich genau überlegen, wie man seine Risiken absichert. Denn das bildet das Fundament deines Vermögensaufbaus. Hierzu gehören bestimmte Versicherungen, ohne die man nicht durch Leben gehen sollte. Die drei wichtigsten sind die Krankenversicherung, die private Haftpflicht und die Einkommenssicherung idealerweise durch eine BU, weil die einfach alles abdeckt. Darüber hinaus kann es sein, dass jeder noch individuelle Risiken hat, die er/sie absichern sollte. Wie beispielsweise, wenn die Familie vom Einkommen abhängig ist, eine Risikolebensversicherung. Erst wenn die Grundrisiken abgedeckt sind, sollte man in Richtung Vermögensaufbau gehen. Leider kümmern sich viele Menschen nicht um diesen Teil ihrer Vorsorge, was fatal sein kann. Denn man weiß nie, wie das Leben spielt. Beim Thema BU sind wir echte Profis. Gerne kannst du hierfür einen Termin bei uns vereinbaren.

2. Liquiditätssicherung

Im zweiten Schritt ist es wichtig ein gewisses Kapital zur Seite zu haben, das nicht risikoreich angelegt wird und stark im Wert schwankt, sondern im Falle der Fälle für dich da ist. Hier kommen beispielsweise verschiedene Anlageformen in Frage wie Festgeldkonto, Tagesgeldkonto & Co – da es sich um risikoärmere Anlageklassen handelt. Die Faustformel sagt ca. 2 – 3 Nettomonatsgehälter solltest du dafür beiseitelegen. Für Familien sollten es mehr sein 4 – 6 Nettomonatsgehälter. Geht Waschmaschine, Auto oder ähnliches kaputt – oder vielleicht sogar alles auf einmal, dann ist das kein Problem. Denn dafür ist der Notgroschen da und fängt dich in weniger Schönen Situationen auf, ohne dass du ggf. deine Investitionen anfassen musst. Denn man weiß nicht, vor allem in den ersten Jahren des Investierens, ob man gerade in einer positiven oder negativen Marktphase ist.

3.Vermögensaufbau (Kapitelvermehrung)

Hier geht es nun um all die Themen, die richtig Spaß machen. Mehr aus dem eigenen Geld und den Ersparnissen machen. ZUMINDEST die Inflation abzudecken. Aber das ist wirklich das Geringste aller Dinge. Besser ist du baust Vermögen auf, indem du einen größeren Wert schaffst, über der Inflation hinaus. Hier geht es darum dir ein Vermögen aufzubauen, das ohne dich und deine Arbeitskraft für dich arbeitet und dir in die Karten spielt. Idealerweise musst du nicht viel dafür tun (wenn du beispielsweise passiv investierst). Es gibt verschiedene Möglichkeiten, dein Geld zu vermehren. Beispielsweise indem du In Immobilien investierst, in Aktien, Fonds, ETFs & Co. Letzteres ist die entspannteste Variante, weil du wirklich ohne aktives zutun von der Marktrendite profitieren kannst. Außerdem sind ETFs super für Anfänger geeignet. Was sich beim Thema Altersvorsorge auch lohnen kann: Eine ETF-Rentenversicherung. Je nach Risikoklasse gibt es hier verschiedene Komponenten zu berücksichtigen. Hierfür empfehlen wir gerne unseren ETF-Durchstarter Kurs, der dir hilft innerhalb von 4 Wochen dein passives Einkommen aufzubauen und für die Ewigkeit umzusetzen.

Was hier auch wichtig ist: Regelmäßigkeit. Denn nur so profitierst du auch vom Zinseszins Effekt.

4. Rendite

Das ist die Spitze der Vermögenspyramide und nicht für alle ein Muss, aber ein Nice to Have. Hat man nun genügend solide Anlagen wie beispielsweise eine ETF-Rente und ein ETF-Portfolio, kann man sich Gedanken machen, ob man beispielsweise in einige Einzelaktien investieren möchte, in bestimmte Branchen oder auch in Kryptowährungen (je nach Risikoprofil) um ein wenig mehr „Extra-Rendite“ Chancen ins eigene Portfolio zu bringen. Natürlich ist diese Chance auch mit mehr Risiko behaftet. Das sollte einem bewusst sein. Du musst dieses Feld also nicht besteigen, wenn du lieber auf die sichere Seite gehen möchtest und spekulative Investments weniger deinem Risikoprofil entsprechen. Wenn du es tust, ist es aber essenziell wichtig, wie auch bei der 3. Stufe, sich gut zu informieren und Anlagen zu verstehen, bevor man wirklich investiert. Hier sollten nicht mehr als 10% des eigenen Vermögens investiert werden. Denn wie der Name schon sagt, geht es hier um eine Risikobeimischung und nicht dem elementaren Kern deines Vermögensaufbaus.

Was viele Menschen leider bei ihren Finanzen falsch machen

Im Prinzip ist das alles gar nicht so schwer, wie man vielleicht denken mag. Die Vermögenspyramide gibt eine großartige erste logische Struktur, wie man Schritt für Schritt bei den eigenen Finanzen vorgehen kann. Dennoch sehen wir in der Praxis immer wieder die gleichen Fehler, die ich gerne mit dir teilen möchte, damit du sie nicht begehst.

- Absicherung – Egal: Leider wollen sich die meisten Menschen nicht mit ihrer Absicherung auseinandersetzen, weshalb leider Themen wie private Haftpflicht und Einkommensabsicherung einfach ignoriert werden. Viele halten sich auch leider für unkaputtbar ganz nach dem Motto „Was soll mir schon passieren“. Eine Denkweise, die dich leider dein gesamtes Vermögen kosten kann. Denn ohne dein Einkommen, also primär deine Arbeitskraft, kannst du Stufe 4 wahrscheinlich nicht erreichen.

- Notgroschen nicht als Notgroschen nutzen: Viele nutzen ihren Notgroschen für den nächsten Urlaub. Dafür ist der Puffer aber nicht da. Wenn was NACH dem Urlaub passiert, hat man wieder das gleiche Problem, was man eigentlich umgehen wollte. Man muss andere Investments anzapfen bei einem Nicht so sinnvollen Zeitpunkt. Das ist schade für dich und deinen Vermögensaufbau

- Nicht regelmäßig sparen: Leider sparen die meisten Menschen unregelmäßig. Die wenigsten legen sich heutzutage feste Sparbudgets fest und bezahlen sich und ihre finanziellen Ziele zuerst. Damit verstreichen sie zum einen am Zinseszins-Effekt, der durch regelmäßiges Sparen vorangetrieben wird. Zum anderen schafft man es so nicht ausreichend fürs Alter oder die gewünschte finanzielle Freiheit mit z.B. 50 zu erreichen. Die Regelmäßigkeit und Gewohnheit entstehen im Kopf und in der Struktur. Daher empfiehlt es sich Ziele zu setzen und auch mal Budgets festzulegen, in dem man beispielsweise in Haushaltsbuch führt. Für die Altersvorsorge können vielen Menschen Zwangssparmodelle wie die gesetzliche Rente helfen. Also ein Vermögen, an das man monatlich wirklich einbezahlt und auch erst in x Jahren rankommt. Hier hilft z.B. eine ETF-Rentenversicherung stärker als ein ETF-Depot. Denn bei zweitem kommst du jederzeit an dein Geld, was bei mangelnder Struktur und Disziplin fatal für die eigene Altersvorsorge sein kann.

- Gar nichts tun: Viele jungen Menschen fühlen sich überfordert mit dem Thema und tun deshalb erstmal nichts. Das kann ich verstehen. Genau daran möchte ich arbeiten, denn so soll es nicht sein. Man verpasst nämlich vor allem den magischen Zinseszins-Effekt, der eher auf Zeit als auf Geldsumme geht. Je früher man anfängt, desto besser. Und das gilt für jeden Bereich. Auch die Risikoabsicherung ist in jungen Jahren deutlich geringer, als wenn man älter wird. Mit der Vermögenspyramide hast du einen Fahrplan. Du musst nicht heute alles erledigen -wichtig ist, dass du den ersten Schritt machst und das Zepter in die Hand nimmst. Denn jeder Schritt wird dich in der Zukunft viel weitergebracht haben, als gar nichts zu tun. Worauf wartest du?

Fazit

Die Vermögenspyramide gibt eine erste Struktur wie man sich Schritt für Schritt ein solides Vermögen aufbauen kann. Sie kann dir helfen, deine Finanzen Schritt für Schritt in finanzielle Unabhängigkeit zu meistern. Dafür musst du aber das Zepter in die Hand nehmen, denn niemand anderes wird es für dich tun. Du schaffst das allein, oder du machst es in Begleitung mit beispielsweise unserem Beratungsangebot oder Online-Kurs. Wichtig ist aber: du musst selbst die Schritte tun und das Thema in die Hand nehmen, denn niemand anders wird das für dich übernehmen.

Das könnte dich auch interessieren