Wie Vermögenswirksame Leistungen anlegen? Diese 5 Möglichkeiten gibt es

Geschenktes Geld vom Chef? Klingt zu gut um wahr zu sein? Ist es aber nicht – das Ganze nennt sich Vermögenswirksame Leistungen. Sie sollen Arbeitnehmern dabei helfen Vermögen aufzubauen und anzusparen. Wie vermögenswirksame Leistungen anlegen also? Hier gibt es fünf verschiedene Möglichkeiten, die ich dir in diesem Blogartikel aufzeige.

Was sind Vermögenswirksame Leistungen?

Bevor ich die Frage „wie Vermögenswirksame Leistungen anlegen?“ eingehe, möchte ich dir vorab noch erklären, was Vermögenswirksame Leistungen (kurz VL) genau sind. Wenn dein Arbeitgeber also VL anbietet, können für dich bis zu 40€ Monat für Monat zusätzlich zum Gehalt rausspringen. Zumindest wenn du als Auszubildende, Beamtin, Angestellte, Richterin oder Soldatin angestellt bist. Zugegeben, das klingt erstmal nicht viel.

Doch Kleinvieh macht auch Mist und wenn Du es clever anlegst, hat das kleine Extra vom Unternehmen es in sich! Bei 40€ monatlich sind das immerhin 480€ pro Jahr, bei sieben Jahren Laufzeit macht das 3.360€. Jetzt noch richtig angelegt, kann tatsächlich ein kleines Vermögen damit aufgebaut werden. Denn das ist auch das Ziel der Vermögenswirksamen Leistungen: Sie sollen dabei helfen langfristig Geld anzusparen und den Vermögensaufbau unterstützen.

Obendrein gibt es noch eine staatliche Arbeitnehmer-Sparzulage on top, wenn dein zu versteuerndes Einkommen eine bestimmte Grenze nicht überschreitet.

Wie funktioniert das Sparen mit Vermögenswirksame Leistungen?

Grundsätzlich sind Vermögenswirksame Leistungen ein freiwilliges Extra von Unternehmen. Für einige Berufe hast du sogar einen Anspruch darauf, weil sie im Tarifvertrag verankert sind. Falls dein Arbeitgeber also noch nicht auf dich zugekommen ist, lohnt es sich selbst nachzufragen oder das Thema für die nächste Gehaltsverhandlung mitzunehmen.

Wenn dein Arbeitgeber dir nicht die vollen 40€ pro Monat zahlt, sondern z.B. 30 €, kannst du bis zum Maximalbetrag selbst von deinem Bruttogehalt aufstocken. In dem Fall um 10 €, was steuerlich interessant ist.

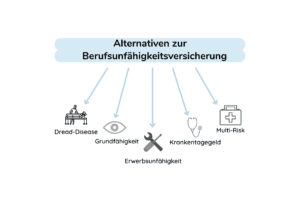

Du hast die Wahl: Je nach Variante schließt du einen VL-Vertrag in Form eins Banksparplans, eines Bausparplans, einer Baufinanzierung, einer Betriebliche Altersvorsorge oder eines ETF-Sparplans ab. Bei allen Formen ist nur wichtig darauf zu achten, dass sie VL-fähig sind. Nach Vertragsabschluss erhältst du eine Bescheinigung, die du bei deinem Arbeitgeber einreichst. Sechs Jahre lang zahlt dann dein Arbeitgeber den vereinbarten Betrag in deinen Vertrag ein. Danach ruht er für ein Jahr. Anschließend kannst du je nach Variante frei oder gebunden über das angehäufte Kapital verfügen.

Staatliche Förderung bei VL

Staatliche Förderung macht VL-Sparen noch attraktiver, denn unter bestimmten Voraussetzungen legt der Staat sogar noch etwas extra obendrauf.

Nämlich dann, wenn du dich für einen ETF-Sparplan entscheidest. Dann kannst du in Form der „Arbeitnehmersparzulage“ staatliche Förderungen erhalten. Dafür Voraussetzung ist, dein zu versteuerndes Einkommen die 20.000€ nicht überschreitet. Den Extrabonus vom Staat bekommst du auch, wenn du die Vermögenswirksame Leistung in einen Bausparplan oder in die Tilgung eines Baukredites einfließen lässt. Dein Einkommen muss in diesem Fall unter 17.900€ liegen.

Wenn du jetzt noch die Vermögenswirksame Leistung selbst aufstockst, lohnt sich das gleich doppelt! Somit bekommst du die staatliche Förderung nämlich nicht nur auf den Betrag, den du von deinem Unternehmen erhältst. Sondern auf den kompletten eingezahlten Betrag. Bekommst du beispielsweise Vermögenswirksame Leistungen in Höhe von 25€ von deinem Chef, kannst du selbst noch zusätzlich 15€ in den Vertrag einzahlen. Die staatliche Förderung erhältst du dann nicht nur auf die 25€, sondern auf die kompletten 40€. Bei einer Förderung zwischen 9 bis 20% kann das durchaus ins Gewicht fallen.

Zwar verringerst du damit dein Nettogehalt, da die zusätzlichen 25€ auf Dein Brutto-Gehalt angerechnet und insgesamt dann die 40€ vom Netto-Gehalt abgezogen werden. Dafür ist der eigen gezahlten Extrabeitrag von 15€ steuer- und sozialabgabefrei. Sprich, du sparst und erhältst eine Förderung auf die 40€, zahlst aber nur auf die 25€ Steuern und Sozialversicherungsbeiträge.

Weit verbreiteter Fehler: VL muss nicht in die bAV investiert werden

Immer wieder höre ich in der Beratung von meinen Kunden, die VL müsse in die Betriebliche Altersvorsorge investiert werden. Aber das stimmt nicht! Das Geld dient nicht nur zur Aufstockung der gesetzlichen Rente, sondern kann zum Beispiel auch in einen ETF-Sparplan eingezahlt werden. Somit ist es nicht an einen Altersvorsorgevertrag gebunden, wenn man nicht möchte.

Im Vergleich macht diese Form der Vermögenswirksamen Leistungen auch keine besonders gute Figur, da die Renditechance in der Regel geringer ist. Und die Arbeitnehmer-Sparzulage somit ausgeschlossen.

Also wie Vermögenswirksame Leistungen anlegen? Es rentiert sich also einen genauen Blick auf die anderen Anlageformen zu werfen. Deswegen stelle ich dir fünf Varianten für Vermögenswirksame Leistungen vor.

Welche Formen des VL-Sparens gibt es? – Fünf Varianten zur Auswahl

Wir wissen nun, dass Vermögenswirksame Leistungen eine zusätzliche Leistung vom Arbeitgeber ist. Das zusätzliche Geld kann selbst aufgestockt und in verschiedenen Anlageformen angespart und investiert werden. In manchen Fällen erhält man eine Arbeitnehmer-Sparzulage vom Staat.

Insgesamt gibt es fünf verschiedenen Möglichkeiten die VL anzulegen. Du kannst den Gehaltsbonus in eine Vielzahl von neuen oder bereits bestehenden Verträgen einzahlen lassen: In Form eines Bausparplans, eines Baukredites, eines Banksparplans, in die betriebliche Altersvorsorge oder in einen ETF-Sparplan.

1) VL-Sparen mit Bausparplan

Wenn du mittelfristig den Kauf oder Bau einer Immobilie geplant hast, dann kann die Vermögenswirksame Leistung in Form eines Bausparplans sinnvoll für dich sein. Es handelt sich hierbei um eine Kombination aus Sparplan und Immobilienkredit.

Wenn du kein Darlehen benötigst, kannst Du den Bausparvertrag auch als reinen Sparplan zum Ansparen des Eigenkapitals nutzen. Als Gegenleistung zum Verzicht auf das Darlehen erhältst du oftmals einen Bonus in Gestalt höherer Zinsen. Das lohnt sich besonders dann, wenn die Zinsen eines bestehenden Vertrages gestiegen sind. Auch wenn du ein Guthaben für eine spätere Renovierung ansparen möchtest, könnte der Bausparplan genau das richtige für dich sein.

Neben den Zinsen bildet die zusätzliche staatliche Förderung einen weiteren Vorteil. Liegt dein Einkommen unter 17.900€ (als Ehepaar unter 35.800€), bekommst du eine Arbeitnehmersparzulage von 9% auf höchstens 470€ pro Jahr dazu. Das macht dann 43€ extra Geld vom Staat pro Jahr.

2) VL-Sparen mit Baukredit

Hast du bereits einen laufenden Baukredit, kannst du die Vermögenswirksame Leistung deines Arbeitgebers auch für die Tilgung nutzen. Du lässt die VL einfach auf das Darlehenskonto überweisen. Meist sind die Zinsen für deinen Baukredit höher als die zu erzielenden Renditen anderer VL-Sparpläne. Dann ist die Tilgung eine einfache und gut verzinste Form der Geldanlage. Ob das bei deinem Baukredit möglich ist, muss du bei deiner Bank nachfragen.

Die Arbeitnehmersparzulage von 9% auf höchstens 470€ pro Jahr bekommst du bei selbst genutztem Eigentum.

3) VL-Sparen mit Banksparplan

Am risikoärmsten legst du die Vermögenswirksame Leistung in einem Banksparplan an. Von der Bank bekommst du auf das angesparte Geld feste oder variable Zinsen. Diese Form des VL-Sparens ist auch die Variante mit der geringsten Rendite. Denn zu Zeiten der Niedrigzinspolitik ergibt dieser Sparplan kaum Mehrwert, sondern im Gegenteil sogar einen großen Nachteil. Die Zinsen, die du von der Bank erhältst, fallen häufig niedriger als die Inflationsrate aus. Und dein Geld verliert sogar an Wert.

Eine staatliche Förderung sind bei Banksparplänen zudem ausgeschlossen. Du bekommst also keine Arbeitnehmersparzulage.

4) VL-Sparen mit Betrieblicher Altersvorsorge

Möchtest du das Geld aus den vermögenswirksamen Leistungen lediglich für die Absicherung im Alter nutzen, ist die betriebliche Altersvorsorge vielleicht richtig für dich. Dein Arbeitgeber zahlt dann den vereinbarten Betrag in eine Direktversicherung, in einen Pensionsfond oder in eine Pensionskasse ein. Wo das Geld am Ende eingezahlt wird, entscheidet jedoch der Vertrieb.

Nachteilig dabei ist außerdem, dass das angesparte Vermögen ausschließlich für den Ruhestand genutzt werden kann. Auch eine staatliche Förderung ist nicht möglich.

5) VL-Sparen mit ETFs oder Fondssparplan

Vielleicht ist aber auch der ETF-Sparplan die richtige Antwort auf die Frage „wie Vermögenswirksame Leistungen anlegen?“. Für die meisten, ist es doch die beste Methode. Denn bei dieser Variante ist die höchstmögliche staatliche Förderung möglich! Gefördert wird diese Vermögenswirksame Leistung mit 20% des Sparbetragens, höchstens jedoch 400€ pro Jahr. So können bis zu 80€ zusätzliches Geld für dich rauspringen. Voraussetzung ist, dass dein Jahreseinkommen unter 20.000€ liegt.

Dafür richtest du einen VL-fähigen ETF-Sparplan ein (nur bei bestimmten Depotanbietern möglich) und reichst die Bescheinigung bei deinem Arbeitgeber ein. Dieser zahlt für dich dann sechs Jahre lang in diesen Sparplan ein. Nach einem Jahr Ruhezeit kannst du dann über das das angesparte Geld, der Rendite und der eventuellen staatlichen Förderung frei verfügen.

Was genau ein ETF-Sparplan ist und wie er funktioniert, kannst du im Detail hier nochmal nachlesen.

VL-Sparen mit ETFs

Um Deine Vermögenswirksamen Leistung in einen ETF-Sparplan anlegen zu können, musst du einen VL-Depot bei einem entsprechenden Anbieter eröffnen. Bei der Auswahl des Anbieters ist es wichtig darauf zu achten, dass es sich um einen VL-fähigen ETF-Sparplan handelt und die Kosten nicht zu hoch sind. Hohe Kosten schmälern die Rendite!

Die Zahl der Anbieter ist jedoch klein, was sie Suche nach einem passenden Angebot für dich einfacher macht.

Auch wenn die Depotgebühren wegfallen, ist die Commerzbank vergleichsweise teuer: Dort fallen 0,25% Orderkosten plus 2,50€ je Ausführung an. Dafür findest Du dort 126 VL-fähige ETFs und kannst bereits ab 25€ investieren.

Bei der Comdirect (hier) kannst du aus über 500 ETFs auswählen und hast eine Mindestsparrate von 12€. Dafür zahlst du aber auch Depotkosten in Höhe von 12€ und pro Order 0,20% Ordergebühren.

Die größte Auswahl an ETFs findest du bei Finvesto und ebase. Bei Finvesto gibt es zudem keinen Mindestbetrag. Mit 10€ Depotkosten und 0,20% Ordergebühren stellt dieser Fondsanbieter sicherlich nicht die günstigste Alternative dar. Auch ebase ist mit 12€ Depotkosten und 0,20% Kosten je Sparrate verhältnismäßig teuer. Außerdem bieten beide Finanzdienstleister kein „digitales Investieren“ an.

Im direkten Vergleich stellt Oskar die aktuell einfachste und günstigste Möglichkeit dar.Bei dem digitalen Vermögensverwalter zahlst du keine Ordergebühren, kannst bereits ab 25€ deinen ETF-Sparplan besparen und das Depot ganz einfach Online eröffnen und verwalten. Da Oskar nur 10 ETFs zu Auswahl hat, entfällt auch die aufwändige Suche nach einem geeigneten ETF. Denn wichtiger als ein breites Angebot an verschiedene ETFs sind die einfache Handhabung und günstige Gebühren. Zumal Oskar auch große Welt-ETFs anbietet und eine breite Streuung des Investments garantiert ist.

Aktuell beste, einfachste & digitalste Lösung: VL-Sparen mit Oskar

Im direkten Vergleich stellt Oskar die aktuell einfachste und günstigste Möglichkeit dar. Bei dem digitalen Vermögensverwalter zahlst du keine Ordergebühren, kannst bereits ab 25€ deinen ETF-Sparplan besparen und das Depot ganz einfach Online eröffnen und verwalten. Da Oskar nur 10 ETFs zu Auswahl hat, entfällt auch die aufwändige Suche nach einem geeigneten ETF. Denn wichtiger als ein breites Angebot an verschiedene ETFs sind die einfache Handhabung und günstige Gebühren. Zumal Oskar auch große Welt-ETFs anbietet und eine breite Streuung des Investments garantiert ist.

Fazit

Bietet dir dein Arbeitgeber ein Geldgeschenk in Form von Vermögenswirksamen Leistungen an, darfst du dir das auf keinen Fall entgehen lassen! Wie vermögenswirksame Leistungen anlegen? Es gibt viele verschiedene Optionen mit VL-Sparen ein Vermögen aufzubauen.

Die einfachste Form mit der größten Rendite und Fördermöglichkeit ist die vermögenswirksame Leistung mittels eines Oskar-ETF-Sparplans. Monat für Monat kannst du über sechs Jahre lang bis zu 40€ anlegen und hast gute Renditechancen!

Wenn dich das Thema interessiert und du tiefer in die Welt der ETFs eintauchen willst, kannst du dich in unsere Warteliste zum ETF-Online-Kurs eintragen.

Das könnte dich auch interessieren