Wichtige Bausteine für deine ETF Auswahl

Wenn du recherchierst, worauf du bei der ETF Auswahl achten musst, wirst du früher und später den Tipp bekommen, auf jeden Fall in einen World-ETF zu investieren. Klar, da fällt die Wahl oft auf den MSCI World, einer der größten ETF-Fonds derzeit auf dem Markt. Der MSCI World bietet schließlich eine breite Streuung über verschiedene Branchen und Länder hinweg.

Außerdem hat er ein hohes Fondsvolumen und besteht schon ein paar Jahre, sodass die Schließung des ETFs unwahrscheinlich gilt. Damit ist die ETF Auswahl eigentlich schon erledigt oder nicht? Ganz so einfach ist es dann doch nicht. Deswegen erkläre ich dir in diesem Beitrag anhand von 3 Bausteinen, worauf du bei deiner ETF Auswahl achten musst.

Baustein 1: Deine Finanzielle Situation

Bei der ETF Auswahl ist es vor allem wichtig, dich und deine finanzielle Situation in die Entscheidung einfließen zu lassen. Denn genauso wie du und dein Leben individuell sind, sollte ETF Auswahl individuell getroffen werden und auf deine persönlichen Umstände geachtet werden.

Ich halte nichts von Allgemein-Tipps an der Börse, die universell jeden gegeben werden können. Klar, ein World-ETF hat sicherlich viele Vorteile. Doch bevor du dein Geld darin investierst, gibt es eben Punkte, die abgeklärt werden sollten:

1) Wie viel möchtest & kannst du investieren?

Um herauszufinden, wie viel und in welcher Form du investieren möchtest sind wiederum folgende Fragen wichtig zu beantworten:

- Hast du einen Notgroschen beiseite für unvorhergesehene Fälle, die eintreten könnten?

- Wie viel Geld verdienst du?

- Wie hoch sind deine Fixkosten und deine variablen Ausgaben?

- Musst du Kredite abbezahlen?

- Hast du Träume für die du sparst?

- Wie viel kannst du investieren?

- Wie viel Geld bleibt am Ende des Monats für Investitionen übrig?

- Möchtest du eine bestimmte auf einmal investieren oder einen Sparplan aufsetzen ?

Bevor du also zur ETF Auswahl kommst, sollten diese Fragen geklärt werden. Ein Notgroschen ist sinnvoll, so dass du in dringenden Fällen nicht an das Geld auf deinem Depot dran musst. Denn wenn du immer mal wieder was aus deinem Depot abschöpfst, kann der Zinseszinseffekt nicht wirken.

Wie viel Geld kannst du monatlich wirklich entbehren, um es zu investieren? Ist deine monatliche Sparrate zum Beispiel zu hoch und kommst du mit deinen monatlichen Ausgaben ins Straucheln, ist das ja auch nicht Sinn der Sache. Um deine Ausgaben zu tracken kannst du eine Haushaltsapp nutzen oder dir meine Excel-Datei runterladen, die du regelmäßig befüllen kannst. Außerdem empfehle ich dir meinen Blogbeitrag zum Thema Sparen. Dort haben wir viele pragmatische Sparhacks für dich zusammengefasst.

2) Wie gut bist du abgesichert?

Klar, über den Notgroschen habe ich gerade ja schon gesprochen. Und wenn du ca. 3 Nettomonatsgehälter beiseite liegen hast, steht der ETF-Investition fast nichts mehr im Weg. Fast! Denn es gibt noch andere Punkte, die in der Finanzplanung oft unterschätzt werden: die richtigen Absicherung.

Am allerwichtigsten sind vor allem die Krankenversicherung und private Haftpflicht. Zusätzlich ist eine Berufsunfähigkeitsversicherung enorm wichtig! Denn um deine finanziellen Ziele zu erreichen, brauchst du sicherlich ein regelmäßiges Einkommen. Und eine BU sichert das wichtigste Gut überhaupt damit ab, nämlich dich, deine Finanzen und deine Arbeitskraft.

Baustein 2: Das Risikoprofil – wie viel Risiko verträgst du?

Es gibt viele verschiedene Versicherungen. Warum? Weil es im Leben viele verschiedene Risiken gibt. Doch in dieser Folge geht es primär um das Thema Geldanlage. Wieso nun mit den Risiken in diesem Bereich beschäftigen? Egal was du im Leben tust, alles ist immer mit einem gewissen Risiko verbunden. Mal mehr mal weniger. Über die Straße gehen, birgt ein gewisses Risiko. Oder auch Sport zu treiben. Wie alles im Leben sind auch Investitionen mal mehr und mal weniger risikoreich.

Das Risiko an einer Geldanlage besteht darin, wie viel Vermögen du mit einer Anlage gewinnen oder verlieren kannst. Und was viele vergessen: wie hoch die Wertschwankungen der Geldanlage sind. Einen Verlust fährst du erst dann ein, wenn du all deine Aktien und Wertpapiere verkaufst, sobald dein Depot im Minus ist. Solltest du deine Fonds, die sich im Minus befinden, im Depot halten handelt es sich zunächst um Buchwerte. Deine Verluste müssen nicht realisiert werden. Es ist gut möglich und vielleicht auch sinnvoll die Aktien zu halten, weil sie wieder steigen werden und dein Depot wieder im Plus landen könnte.

Unabhängig davon wäre es mir auch am liebsten, dass es Investitionen gibt die zu 100% sicher sind. Doch das ist leider nicht möglich. Rendite & Risiko sind sehr eng miteinander verknüpft: Eine hohe Rendite ist mit einem hohen Risiko, bzw. mit hohen Kursschwankungen verbunden. Ist das Risiko gering, sind die Chancen auf eine hohe Rendite gering. Aber lass uns das ganze mal positiv formulieren: ein gewisses Risiko ermöglicht auch eine gewisse Chance!

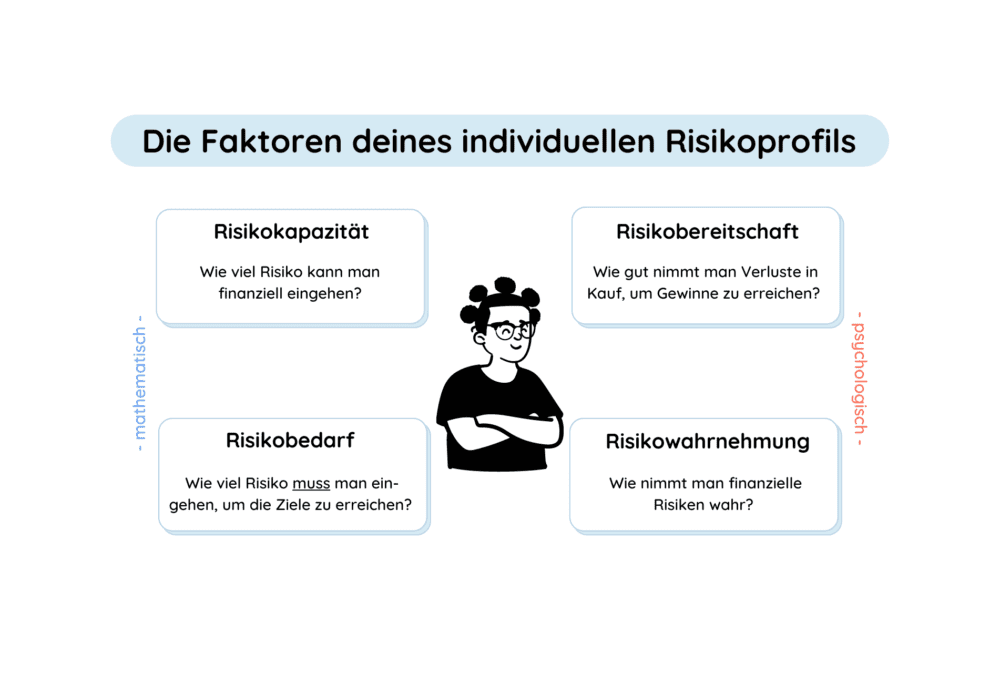

Das individuelle Risikoprofil mit 4 Faktoren ermitteln

Es kommt eben auf deine persönliche finanzielle Situation drauf an und was für ein Risikoprofil du damit hast. Und da sind wir auch schon beim Kernthema in diesem Abschnitt: wie kannst du dein persönliches Risikoprofil ermitteln? Es ist gar nicht so schwer. Vier folgende Faktoren sind wichtig für dein Risikoprofil: Die Risikokapazität, die Risikobereitschaft, der Risikobedarf und die Risikowahrnehmung. Diese vier Faktoren können in zwei Unterformen aufgeteilt werden: In mathematische und in psychologische Faktoren.

Die Risikokapazität gehört zu den mathematischen Faktoren. Bei ihr geht es darum, wie viel Risiko du dir leisten kannst. Also wie viel Risiko deiner finanziellen Situation möglich ist, ohne deine Liquidität zu gefährden.

Der Risikobedarf gehört auch zu den mathematischen Faktoren. Das ist das Risiko, das du eingehen musst, um deine Ziele zu erreichen.

Die Risikobereitschaft zählt zu dem psychologischen Faktor: Wie viel Risiko bist du bereit einzugehen, um Gewinne zu erzielen? Bist du z.B. bereit, mal auf einen Urlaub zu verzichten, um Gewinne machen zu können?

Auch die Risikowahrnehmung ist ein psychologischer Faktor: Hier spielen deine Emotionen eine Rolle. Wie fühlst du dich, wenn es in deinem Depot zu Kursschwankungen kommt? Hältst du das gut aus oder verunsichert dich eine rote Zahl?

Wenn du diese vier Faktoren für dich persönlich bestimmt hast, kann es bald endlich los gehen! Ein Punkt zum Risikoprofil ist nämlich noch wichtig zu wissen: Es ist dynamisch! Genauso wie dein Leben sich ständig ändern kann, passt sich dementsprechend auch dein Risikoprofil an. Deswegen ist es wichtig, deine Geldanlage regelmäßig zu überprüfen und ggf. auch anzupassen. Besonders die eigene Wahrnehmung ist ein subjektiv wahrgenommenes Thema und kann sich schnell ändern. Wenn du z.B. merkst, dass du ein Minus im Depot besser aushalten kannst als du selbst erwartet hast kannst du das in deinem Risikoprofil quasi neu kalibrieren.

Analyse des Risikoprofils im ETF-Durchstarter-Kurs

Übrigens startet am 19. September wieder mein ETF-Onlinekurs, indem wir auch die Erstellung des individuellen Risikoprofils vornehmen. Dafür nutzen wir unsere Tools aus der Finanzberatung. Wenn du den Starttermin nicht verpassen willst, setz dich unbedingt auf die Warteliste und verpasse nicht den Start.

Die letzte Möglichkeit in diesem Jahr teilzunehmen! Let´s Go!

Baustein 3: Deine finanziellen Ziele

Dein Ziel ist es, in 4 Jahren rich zu werden? Dann kann ich dir vorab schon mal verraten, dass ETFs nichts für dich sind. Grundsätzlich kannst du mit Hilfe von ETFs einen langfristigen Vermögensaufbau erreichen. Das schnelle Geld machst du mit ETFs aber leider nicht. Mit ETFs kannst du dein Risiko minimieren. Und wie wir eben gelernt haben, bedeutet geringes Risiko auch eine geringere Rendite.

Trotzdem sind ETFs immer noch eine gute Sache, um eine gute Rendite zu erzielen. Mit Kontinuität und Langfristigkeit kannst du nämlich eben doch ein schönes Vermögen damit aufbauen. Und um den langfristigen Vermögensaufbau durchzuhalten, kann es sinnvoll deine Ziele einzuteilen in: Kurzfristig, Mittelfristig und Langfristig.

Ziele in die ETF Auswahl mit einbeziehen

Und für diese drei Zielbereiche gibt es verschiedene Anlageprodukte. ETFs und vor allem Aktien-ETFs fallen in den langfristigen Bereich. Mischformen und Anleihen-ETFs können interessant für mittelfristige Investitionen sein. Deswegen musst du dir überlegen, was dein Ziel ist: Wieso willst du dein Geld in ETFs investieren?

Für kurz- oder mittelfristige Ziele lohnt sich wie gesagt eine Investition in ETFs nicht. Bei Zeiträumen zwischen 1-10 Jahren lohnen sich Tages- oder Festgeldkonten. Möchtest du aber z.B. in 15 Jahren ein Eigenheim kaufen und dir das nötige Eigenkapital dazu ansparen, macht es Sinn den benötigten Betrag mittels eines ETF-Sparplans anzuhäufen. Denn wenn du langfristig dein Geld investierst (ab Zeiträumen von 10 Jahren) sind deine Renditechancen ziemlich gut im Verhältnis zum geringeren Risiko, das du eingehen musst.

Die moderne Portfoliotheorie besagt nämlich, dass Finanzmärke in langen Zeiträumen immer positiv performen. Je länger du also dein Geld im Depot hältst bzw. je länger du es besparst, desto besser die Renditechancen. Mit Langfristigkeit kannst du die höchste Rendite erzielen, die mit geringen Risiko möglich ist.

SMARTE Ziele formulieren

Wenn dein Ziel also langfristiger Vermögensaufbau ist, solltest du dieses Ziel für dich selbst noch SMART zu formulieren. Mit der SMART Methode kannst du dein Ziel so konkret wie möglich formulieren. Das hilft dir ein klares Ziel vor Auge zu haben. Du weißt genau warum du es tust und wofür. Das hilft außerdem beim Vermögensaufbau am Ball zu bleiben. Die SMART Methode setzt sich aus einem Akronym zusammen.

S steht für Spezifisch

M für Messbar

A für Attraktiv

R für Realistisch

T für Terminiert

Spezifisch bedeutet, dass dein Ziel so genau wie möglich formuliert ist. Für was genau möchtest du den Vermögensaufbau? Zum Beispiel für ein Eigenheim. Mit Messbar ist gemeint, dass du dir eine genaue Summe setzt. Wie viel Eigenkapital möchtest du fürs Eigenheim angespart haben? Zum Beispiel 20.000€. Dein Ziel sollte für dich persönlich auch attraktiv genug sein, um es zu verfolgen. Ein Eigenheim ist für dich ein attraktives Ziel? Frag dich aber auch warum: Was erhoffst du dir vom Eigenheim? Vielleicht Sicherheit und Schutz?

Das R steht für Realisierbar: 20.000€ sind für dich machbar? Super! Du benötigst aber 200.000 und das ist unrealistisch zu schaffen? Einem unrealistischen Ziel hinterher zu jagen ist ziemlich frustrierend. Bleib deswegen realistisch! Dein Ziel muss jetzt nur noch terminiert werden. Lege ein genaues Datum fest, bis wann du es erreicht haben möchtest. Dein SMARTES Ziel könnte also lauten: „Ich möchte bis zum 31.12.2030 20.000€ an Eigenkapital für mein Eigenheim angespart haben.“

Fazit

Ob eine Investition in den MSCI World oder besser gesagt grundsätzlich in ETFs für dich sinnvoll ist, hängt von 3 Faktoren ab: Deiner finanziellen Situation, deinem Risikoprofil und von deinem Ziel. Bei kurzfristigen Zielen oder einer sehr sehr geringen Risikobereitschaft, solltest du dir überlegen, ob nicht erstmal das Sparen auf dem Tagesgeldkonto für dich das Richtige ist. Wenn du einen Notgroschen hast oder dein Sparplan dazu aufgesetzt hast, dein Beruf abgesichert ist und du ein langfristiges Ziel mit der Investition erreichen möchtest, sind ETFs ganz sicher die beste Wahl für dich.

Das könnte dich auch interessieren