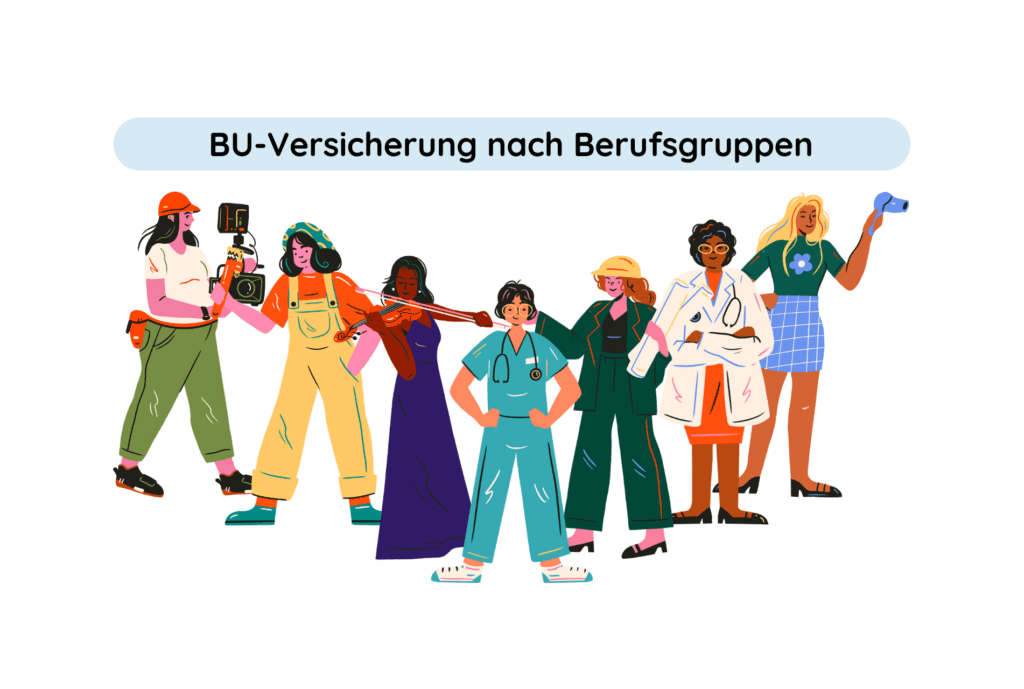

BU nach Berufsgruppen – sind spezialisierte Makler besser?

Eine der vielen wichtigen Faktoren, welche die Kosten deiner BU bestimmen, ist dein Beruf bzw. deine Berufsgruppe – doch wie wird dein Beruf eingestuft? Wir schauen uns genauer an, wie Versicherer das Risiko einer BU anhand von Berufsgruppen kalkulieren. Außerdem klären wir auf, warum auf bestimmte Berufsgruppen „spezialisierte Makler“ nicht mehr Fachwissen haben als andere Makler. Dafür werfen wir einen genaueren Blick auf die BU für Ärzte und Beamte.

Die BU nach Berufsgruppen – Aufteilung in Risikogruppen

In der Regel verbringen wir sehr viel Lebenszeit damit, in unserem Beruf zu arbeiten. Manche Berufe sind bürolastig, manche sind überwiegend mit körperlicher Tätigkeit verbunden. Und das ist dem Versicherer wichtig, wenn er dein Risiko kalkulieren möchte berufsunfähig zu werden. Immerhin wird jeder vierte Deutsche im Laufe seines Lebens berufsunfähig. Bestimmte Berufsgruppen haben also ein höheres Risiko – bei hohem körperlichem Anteil – oder aber auch ein niedrigeres Risiko – bei hohem Büro Anteil.

Bei so vielen existierenden Berufen stellt sich die Frage: Wie genau stufen die Versicherungen deinen Beruf ein? Ganz pauschal gibt es keine Antwort darauf, denn die genaue Kalkulation ist jedem Versicherer selbst überlassen. Zum größten Teil stimmen die Unterteilungen jedoch überein, deshalb können wir beispielhaft folgende Tabelle als Grundlage nehmen:

| Risikogruppe 1 | geringes berufsbedingtes Berufsunfähigkeitsrisiko | Architekt, Immobilienkaufmann, Unternehmensberater etc. |

| Risikogruppe 2 | unterdurchschnittliches bis mittleres Berufsunfähigkeitsrisiko | Bauzeichner, Chemiker, Medienkaufmann etc. |

| Risikogruppe 3 | erhöhtes Berufsunfähigkeitsrisiko | Energieberater, Erzieher, Lehrer, Tierarzt etc. |

| Risikogruppe 4 | hohes Berufsunfähigkeitsrisiko | Grafiker, Koch, Krankenschwester, Landwirt etc. |

| Risikogruppe 5 und 6 | „Hochrisikoberufe“ | Dachdecker, generell Handwerker, Musiker, Pilot, Tättowierer etc. |

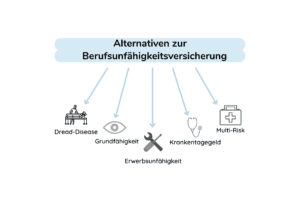

Wie du bestimmt gemerkt hast, gilt: Je höher die Risikogruppe, desto sicherer wird ein Zuschlag berechnet – und das macht wiederum eine BU-Versicherung teurer. Das heißt, die Versicherung hat keine spezielle BU, die sich nach deinem Beruf richtet. Vielmehr braucht die Versicherung deinen Beruf, um dein Risiko zu kalkulieren. Bei der Risikogruppe 5 und 6 macht eine BU-Versicherung aufgrund der hohen Kosten i.d.R. keinen Sinn mehr. Die meisten Menschen aus dieser Berufsgruppe wenden sich an Alternativen, wie z.B. die Grundfähigkeitsversicherung. Gehörst du zu dieser Risikogruppe? Erfahre hier mehr zu den Alternativen einer BU.

Welche Risikogruppe überhaupt nicht mehr versicherbar ist

Alle Berufe dieser Risikogruppen sind noch versicherbar, auch wenn die Kosten der BU und Risikozuschläge je nach Gruppe variieren. Logischerweise spielt deine Gesundheit auch eine große Rolle für die Versicherung, wenn es um dein BU-Risiko geht. Es gibt nämlich Vorerkrankungen, wodurch die BU nur noch mit Risikozuschlag abgeschlossen werden kann. Es gibt aber auch Krankheiten, die dich von einer BU-Versicherung gänzlich ausschließen. Deshalb gibt es logischerweise auch Berufe oder Hobbys, die gar nicht mehr versicherbar sind und zum Ausschluss der BU führen können. Diese Berufe und Hobbys haben das höchste Risiko und sind für den Versicherer nicht mehr versicherbar. Damit sind vor allem Profisportler gemeint, aber auch gefährliche Freizeitaktivitäten wie Gleitschirmfliegen, Fallschirmspringen, Extrembergsport, Kampfsport, Tief- oder Höhlentauchen.

Die BU für Ärzte – darum ist sie sinnvoll

Das Risiko als Arzt berufsunfähig zu werden ist im Vergleich zum restlichen Durchschnitt eher niedrig – „nur“ jeder Siebte ist davon betroffen. Dennoch macht es Sinn dein Einkommen als Arzt abzusichern, denn die Versicherung zahlt dir bereits eine Rente aus, wenn du deinen Beruf zu 50% nicht mehr ausüben kannst. Das ist ein großer Vorteil, denn i.d.R. leisten die berufsständigen Versorgungswerke erst bei einer Berufsunfähigkeit von 100% – was schwer zu erreichen ist.

Ein weiteres Plus bei der BU ist die optionale „Infektionsklausel“. Denn bei einer schweren Infektion könntest du als Arzt zwar weiterarbeiten, stellst jedoch eine Gefahr für deine Patienten dar. Stellt dir das Gesundheitsamt ein Berufsverbot aus, dann hast du Anspruch auf die volle BU-Rente. Zu diesen schweren Infektionen zählen unter anderem: HIV, Hepatitis-Variante, Ebolavirus, Tollwut oder Masern.

Die Rente bei Erwerbsunfähigkeit reicht auch für Ärzte nicht aus

Die wichtige Frage ist: Was und wann leisten die berufsständischen Versorgungswerke? Und genau da liegt das Problem. Ähnlich wie die gesetzliche Erwerbsminderungsrente, zahlen die Versorgungswerke Ärzten und Ärztinnen erst eine Rente aus, wenn eine volle BU von 100% vorliegt. On top ist diese Rente auch noch zu gering, um die bisherigen Lebenskosten zu tragen. Insbesondere für junge Ärzte, die noch sehr wenige Beiträge eingezahlt haben. Deshalb lohnt sich die BU-Versicherung für Ärzte in jedem Fall!

Wir halten also fest: Das Risiko als Arzt berufsunfähig zu werden ist vergleichsweise niedrig, dennoch macht eine BU Sinn, um eine gute Rentenhöhe abzusichern und bereits bei einem Ausfall von 50% abgesichert zu sein. Hier ist es einfach ganz wichtig eine gute Rentenhöhe anzusetzen. Je nach dem wie hoch deine Lebenskosten sind, desto höher sollte deine Rente angesetzt werden – 1.200 € reichen mit einem überdurchschnittlichen Einkommen in der Regel nicht aus.

Bei der BU für Ärzte gibt es nichts, worauf sich ein Makler spezialisieren kann

Eigentlich gibt es bei einer BU-Versicherung für Ärzte nichts zu beachten, was man nicht bei jedem anderen Beruf auch beachten müsste. Dennoch gibt es Makler, die sich auf diese Berufsgruppe spezialisieren – doch warum ist das so? Es gibt Makler, die sich bewusst für eine Zielgruppe entscheiden und diese dann passend ansprechen. Es ist also rein psychologisch, dass sich Ärzte und Ärztinnen lieber von Maklern zu einer BU-Versicherung beraten lassen, die sich selbst als Spezialisten für Ärzte positionieren. In der Realität gibt es jedoch nichts, worauf sich ein Makler oder eine Maklerin bei der BU für Ärzte fachlich spezialisieren kann. Die BU für die Berufsgruppen innerhalb der Medizin gibt es so gesehen also nicht.

Die BU für Beamte – notwendig oder überflüssig?

Kommen wir zu einer weiteren Berufsgruppe, die als spezieller gesehen werden kann: die Beamten. Beamte zahlen nicht in die gesetzliche Rentenversicherung ein, deshalb haben sie bei einer Dienst- oder Berufsunfähigkeit (DU, BU) keinen Anspruch auf die gesetzliche erwerbsgeminderten Rente. Außerdem ist der Arbeitgeber von Beamten und Soldaten der Staat, wodurch sie eine spezielle Berufsgruppe darstellen. Das sogenannte Ruhegehalt, was dir als Beamten auf Lebenszeit zusteht, hängt außerdem von den geleisteten Dienstjahren ab und wird erst nach fünf Jahren Dienstzeit geleistet. Das heißt, je mehr Dienstjahre du geleistet hast, desto höher das Ruhegehalt. Vor allem für junge Beamte und Beamtinnen bedeutet das im Falle einer BU oder DU – keine Rente, die zum Leben ausreicht.

DU oder BU – was ist der Unterschied?

Beamte stehen im Dienste des Staates, daher werden sie im Falle einer Erwerbsminderung dienstunfähig anstatt berufsunfähig. Doch was ist überhaupt der Unterschied zwischen DU und BU?

BU: Es liegt eine Berufsunfähigkeit vor, wenn du für min. 6 Monate nur noch 50% oder weniger deiner bisherigen Arbeit verrichten kannst. Dabei kannst du bereits 6 Monate ausgefallen sein oder der Arzt prognostiziert bereits eine BU 6 Monate im Voraus.

DU: Eine Dienstunfähigkeit kann nur bei Beamten und Soldaten vorliegen. Du wirst als dienstunfähig erklärt, wenn du innerhalb von 6 Monaten nur 3 Monate gearbeitet hast und auch in den nächsten 6 Monaten nicht voll dienstfähig sein wirst. Ob du schlussendlich in den Ruhestand geschickt wirst, bestimmt dann der Staat, sprich dein Dienstherr.

Darauf solltest du achten: Warum die DU wichtig für die BU-Versicherung ist

Bist du Beamter oder Beamtin und möchtest eine BU abschließen, dann ist die Dienstunfähigkeitsklausel (DU-Klausel) ein absolutes Muss. Der Vorteil davon ist, dass du nicht erst bei einer Berufsunfähigkeit von 50% eine Rente bekommst. Stattdessen bekommst du deine volle BU-Rente, wenn du von deinem Dienstherren in den Ruhestand versetzt wirst. Warum ist das wichtig? Du bekommst bereits eine Rente, bevor du ggf. per Definition von einem Arzt als berufsunfähig eingestuft wirst. Wenn der Dienstherr dich als dienstunfähig erklärt, bist du in der Regel auch berufsunfähig. Der Grad wird nicht nochmal zusätzlich geprüft, zumindest bei einer echten DU Klausel im Vertrag. Das heißt, du bekommst nicht nur eine Rente bei einer vorliegenden BU sondern auch bei einer DU.

BU nach Berufsgruppen – Warum eine BU für junge Beamte unbedingt nötig ist

Die Lösung für junge Beamte und Beamtenanwärter lautet: eine BU-Versicherung mit DU-Klausel. Hier gibt es Unterscheidungen in den DU Klauseln (es gibt zum Teil echte und unechte DU Klauseln – dazu mal in einem anderen Artikel mehr).

Warum ist die BU für sie unverzichtbar? Beamte auf Probe oder auf Widerruf erhalten kein Ruhegehalt, sowie Beamte ohne Verbeamtung auf Lebenszeit. Aber auch junge Beamte haben noch nicht genug Dienstjahre auf dem Rücken, um sich auf eine BU-Rente verlassen zu können, da sie erst nach fünf Dienstjahren ausbezahlt wird. Gehörst du zu einer dieser Zielgruppen, dann ist eine BU-Versicherung für dich unverzichtbar. Für Beamte auf Lebenszeit, die bereits viele Dienstjahre geleistet haben, können in dem ein oder anderen Fall eine BU empfehlenswert sein, um die Versorgungslücke des Ruhegehalts zu schließen – denn diese fällt trotz der Dienstjahre nicht immer üppig aus.

Gibt es die BU für bestimmte Berufsgruppen oder ist das ein Schwindel?

Wie du siehst, gibt es nur ein paar wenige Ausnahmen, die beim Abschluss einer BU im Bezug auf den Beruf beachtet werden sollten. Bei Beamten muss beispielsweise die DU in der BU-Versicherung berücksichtigt werden, sprich die DU-Klausel muss miteingeschlossen werden. DIE BU für eine bestimmte Berufsgruppe gibt es also so nicht. Die BU-Versicherung ist ein Standard Produkt der Einkommenssicherung und ist für alle Arbeitnehmer gemacht, die einfach nur in unterschiedliche Risikogruppen eingestuft werden.

Fazit: Die BU für bestimmte Berufsgruppen gibt es nicht und du kannst bei jedem Makler / Berater eine BU abschließen

Egal ob Arzt, Anwalt, Lehrer, Ingenieur oder Selbstständiger – du kannst dich von jedem Makler / Berater hinsichtlich deiner BU beraten lassen und bist bei jedem kompetenten und versierten Berater gut aufgehoben. Makler für Ärzte, Beamte und Co. sind also fachlich nicht spezialisiert auf den Beruf, sondern haben sich einfach nur bewusst für diese Zielgruppe entschieden. Viel wichtiger beim Abschluss ist die richtige Aufarbeitung der Patientenakte und der Gesundheitsfragen.

Wir empfehlen beim Abschluss einer BU eine unabhängige Beratung aufzusuchen, um deinen individuellen und zu dir perfekt passenden Schutz zu finden. Du möchtest dein Einkommen absichern? Dann vereinbare gerne dein kostenloses Erstgespräch mit uns und lass uns gemeinsam deinen perfekten BU-Schutz finden – wir freuen uns auf dich!

Fazit

Der Beruf ist nicht unwichtig für deine BU, jedoch spielen andere Faktoren auch eine tragende Rolle. Dein Beruf hilft der Versicherung dein Risiko berufsunfähig zu werden einzuschätzen. Fakt ist aber, dass es die eine BU-Versicherung speziell für deine Berufsgruppe nicht gibt. Bist du Arzt oder Beamter, dann brauchst du nicht zu einem Makler oder Berater gehen, der sich auf deinen Beruf „spezialisiert“ hat.Es gibt nämlich nur ein paar wenige Dinge zu beachten, dafür braucht man jedoch keine fachliche Spezialisierung. Eine Erinnerung zum Schluss: eine BU-Versicherung ist immer notwendig, wenn du von deinem Einkommen abhängig bist!

Das könnte dich auch interessieren