Wann ist eine Grundfähigkeitsversicherung sinnvoll?

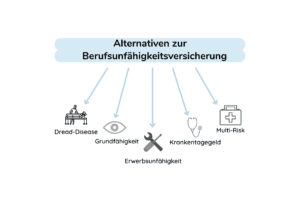

In unserm Leben gibt es viele unvorhersehbare Ereignisse, die uns dazu bringen können, bestimmte Fähigkeiten zu verlieren oder nur noch eingeschränkt nutzen zu können. Ein Unfall oder eine Krankheit kann von einem Tag auf den anderen alles ändern und uns daran hindern, unseren Beruf auszuüben oder alltägliche Aktivitäten auszuführen. Dieses Risiko kann eine Grundfähigkeitsrisiko (GFV) decken. Doch wann genau ist eine Grundfähigkeitsversicherung sinnvoll und in welchen Fällen bietet sie eine Alternative zur BU? Das erfährst du in diesem Blogartikel.

Was ist eine Grundfähigkeitsversicherung?

Bevor wir darauf eingehen, ob und wann die Grundfähigkeitsversicherung sinnvoll ist, möchte ich zunächst erklären, was eine Grundfähigkeitsversicherung überhaupt ist und welches Risiko diese Versicherung genau abdeckt.

Eine Grundfähigkeitsversicherung bietet eine Absicherung für den Fall, dass eine Person aufgrund von Beeinträchtigungen bestimmter Grundfähigkeiten ihren Beruf nicht mehr ausüben kann. Im Gegensatz zur Berufsunfähigkeitsversicherung, bei der die Arbeitsunfähigkeit aufgrund von Krankheit oder Unfall im Vordergrund steht, richtet sich die Grundfähigkeitsversicherung auf die Fähigkeiten des Versicherten aus, die für die Berufsausübung entscheidend sind.

Sie eignet sich besonders für Menschen, die in Berufen arbeiten, die stark von bestimmten Fähigkeiten abhängig sind, wie zum Beispiel Handwerker, Musiker oder Künstler. Auch für Selbstständige und Freiberufler kann eine Grundfähigkeitsversicherung eine wichtige Absicherung sein, da sie oft keinen Anspruch auf staatliche Hilfe im Falle einer Berufsunfähigkeit haben. Aber auch für diejenigen die wegen Vorerkrankungen keine BU-Versicherung bekommen, kann die Grundfähigkeitsversicherung eine Alternative bieten. Auf diesen Punkt gehe ich später nochmal genauer ein.

Leistungen der Grundfähigkeitsversicherung

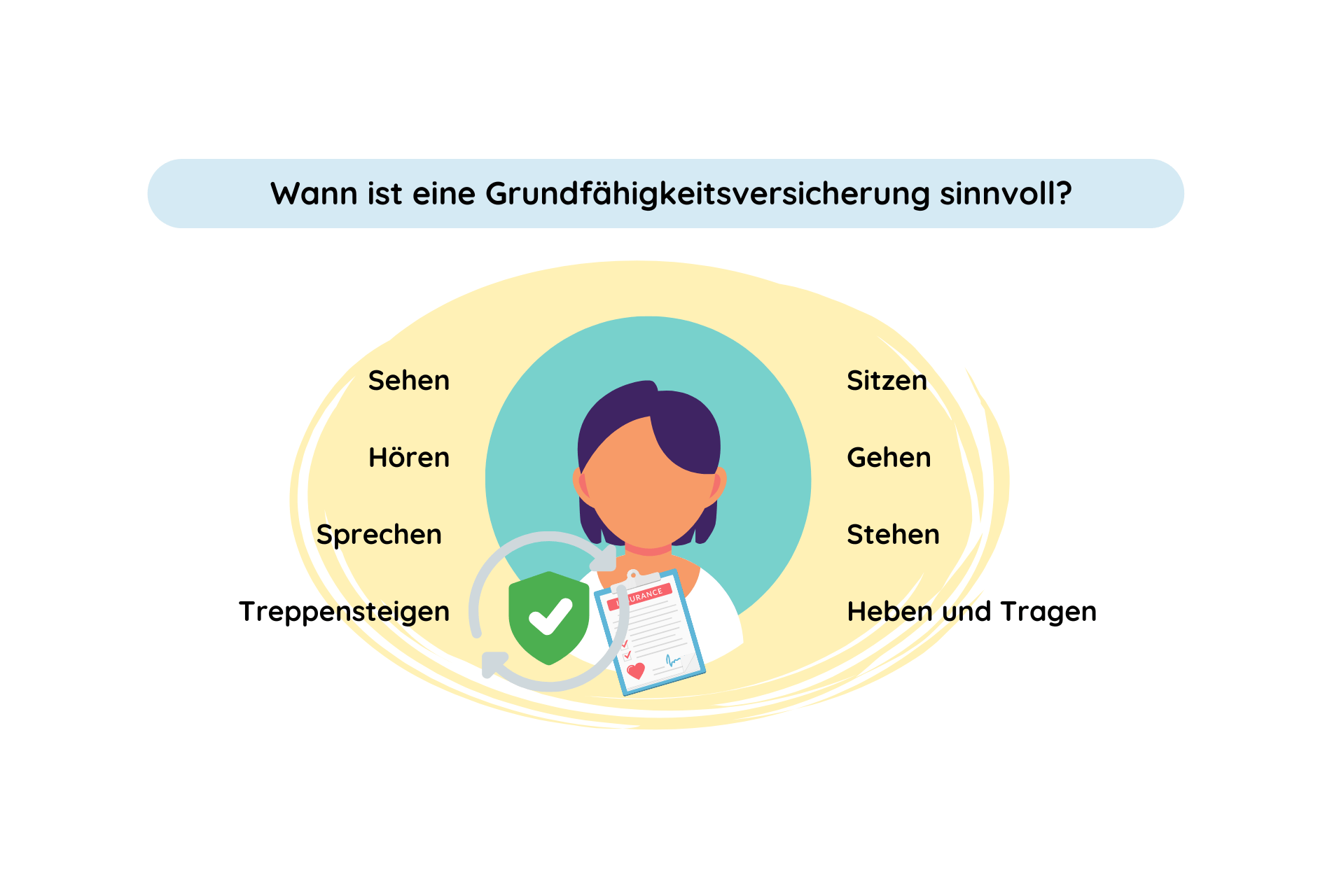

Leistungen der Grundfähigkeitsversicherung sind abhängig von den individuellen Bedürfnissen und dem gewählten Tarif. In der Regel sind körperliche und geistige Fähigkeiten abgedeckt. Dazu gehören:

- Gehen und Stehen

- Greifen und Halten

- Sehen

- Hören

- Sprechen

Sollte eine dieser Fähigkeiten aufgrund einer Krankheit oder eines Unfalls beeinträchtigt werden, zahlt die Versicherung eine monatliche Rente aus. Diese Grundfähigkeiten können auch bei einzelnen Berufsgruppen stärker spezifiziert werden. Beispielsweise ein Koch der schmecken können muss für seinen Beruf und die Grundfähigkeit Schmecken mit absichern kann. Diese kann dazu genutzt werden, um den Lebensstandard aufrechtzuerhalten. Die Höhe der Rente hängt von der vereinbarten Versicherungssumme und der Dauer der Beeinträchtigung ab.

Daneben gibt es Tarife, die eine Einmalzahlung im Falle einer Beeinträchtigung vorsehen. Diese Einmalzahlung kann genutzt werden, um beispielsweise eine behindertengerechte Wohnung zu finanzieren oder notwendige Anschaffungen zu tätigen. Zudem gibt es Tarife, die auch eine Pflegezusatzversicherung beinhalten. Damit ist dann auch das Risiko der Pflegebedürftigkeit gedeckt. Aber wie gesagt, kommt es auf die Vertragsausgestaltung und den genauen Tarif an.

Du bekommst keine BU? Wir beraten dich zur Grundfähigkeitsversicherung!

Durch eine laufende Behandlung oder eine Vorerkrankung erhältst du keine BU? Dann kann eine Grundfähigkeitsversicherung sinnvoll für dich sein. Lasse dich von uns dazu im kostenlosen Erstgespräch beraten! Gemeinsam können wir dann die Fähigkeiten ermitteln, die du unbedingt für deinen Job brauchst und abgesichert sein sollten. Außerdem suchen wir den für dich besten Anbieter raus und beraten dich zur Rentenhöhe sowie zu Zusatzbausteinen.

Wie unterscheidet sich die Grundfähigkeitsversicherung von der BU?

Wenn du wissen möchtest, wann eine Grundfähigkeitsversicherung sinnvoll ist, dann solltest du unbedingt die Unterschiede zwischen ihr und der BU kennen. Eine Berufsunfähigkeitsversicherung und eine Grundfähigkeitsversicherung haben beide das Ziel, den Versicherten im Fall von Beeinträchtigungen bei der Ausübung ihres Berufs finanziell abzusichern. Allerdings gibt es einige wichtige Unterschiede zwischen den beiden Versicherungsformen, die im Folgenden näher erläutert werden.

Grundfähigkeitsversicherung – Fokus auf bestimmten Fähigkeiten

Eine Grundfähigkeitsversicherung sichert gegen den Verlust bestimmter Fähigkeiten ab, die für die Ausübung des Berufs entscheidend sind. Dazu gehören in der Regel das Sehen, Hören, Sprechen, Gehen, Treppensteigen, die Feinmotorik der Hände sowie die geistige Leistungsfähigkeit. Der Fokus liegt hier eben auf den Fähigkeiten.

Berufsunfähigkeitsversicherung – Fokus auf den Beruf

Im Gegensatz dazu richtet sich eine Berufsunfähigkeitsversicherung auf die Berufsunfähigkeit aus. Diese tritt dann ein, wenn der Versicherte aufgrund von Krankheit oder Unfall dauerhaft nicht mehr in der Lage ist, seinen Beruf auszuüben. Die Definition sind hier unter 50% seiner ursprünglichen Tätigkeit mindestens 6 Monate oder länger. Eine Berufsunfähigkeitsversicherung bietet somit eine breitere Absicherung und greift auch dann, wenn eine Beeinträchtigung der Grundfähigkeiten nicht unbedingt vorliegt, jedoch der Beruf nicht mehr ausgeübt werden kann. Umgekehrt kann es aber genau so passiere, dass die Grundfähigkeitsversicherung leistet, wenn man eine Grundfähigkeit verliert und man trotzdem noch in seinem Beruf arbeiten kann (weil dieser diese Grundfähigkeit eben nicht erfordert).

BU vs. Grundfähigkeitsversicherung: Unterschiedliche Leistungen und Kosten

Die Leistungen einer Grundfähigkeitsversicherung sind auf die Absicherung der bestimmten Fähigkeiten ausgerichtet, die für die Berufsausübung entscheidend sind. Die Versicherungssumme kann individuell vereinbart werden und richtet sich in der Regel nach den Kosten, die durch den Verdienstausfall entstehen.

Eine Berufsunfähigkeitsversicherung bietet dagegen eine breitere Absicherung. Dadurch, dass sie auch dann greift, wenn eine Beeinträchtigung der Grundfähigkeiten nicht unbedingt vorliegt, jedoch der Beruf nicht mehr ausgeübt werden kann, sind die Leistungen bei einer hier oft höher als bei einer Grundfähigkeitsversicherung.

Auch die Kosten unterscheiden sich bei den beiden Versicherungsformen. Eine Berufsunfähigkeitsversicherung ist in der Regel teurer als eine Grundfähigkeitsversicherung, insbesondere bei handwerklichen und köerperlichen Berufen wie Krankenschwestern oder Handwerkern. Der genaue Preis hängt jedoch von verschiedenen Faktoren ab, wie zum Beispiel dem Alter und der Gesundheit des Versicherten sowie der Höhe der gewünschten Versicherungssumme.

Möchtest du noch mehr zur BU erfahren? Dann schau doch mal in einem älteren Blogbeitrag dazu rein.

Wann ist die Grundfähigkeitsversicherung sinnvoll als Alternative zur BU?

Also: wann ist die Grundfähigkeitsversicherung sinnvoll als Alternative zur BU? Eine BU ist eine der wichtigsten Absicherungen überhaupt, da sie bei einer Krankheit oder einem Unfall, den Verdienstausfall kompensiert. Allerdings ist eine BU auch eine der teuersten Versicherungen, was dazu führen kann, dass sie für manche Berufsgruppen oder Personen mit Vorerkrankungen nicht erschwinglich ist, man von Versicherern zurückgestellt wird oder man sogar eine Ablehnung des BU-Antrages erhält.

Die Grundfähigkeitsversicherung ist eine gute Alternative, wenn du auf Grund von bestehenden Krankheiten oder Behandlungen keine BU bekommst oder du wirklich nicht in der Lage bist die Kosten für die BU zu stemmen auf Grund eines körperlichen Berufs. Darüber hinaus kann eine GFV auch als Überbrückung dienen. Wenn man eine BU abschließen möchte, aber vom Versicherer zurückgestellt wird oder man sich derzeit in einer Therapie oder anderen ärztlichen Behandlungen befindet und diese noch abwarten will. Dann sind in dieser Übergangsphase zumindest die Grundfähigkeiten finanziell geschützt.

Worauf solltest du bei einer Grundfähigkeitsversicherung achten?

Doch worauf sollte man bei der Auswahl einer solchen Versicherung achten? Hier 5 Tipps für dich:

Tipp 1: Achte darauf welche Grundfähigkeiten genau versichert sind

Wie du bereits weißt, sichert eine GFV im Regelfall verschiedene Grundfähigkeiten wie zum Beispiel das Sehen, Hören, Sprechen, Gehen oder auch das Denken ab. Allerdings gibt es hier Unterschiede bei den einzelnen Versicherungen. Deshalb solltst du dich genau informieren, welche dieser Grundfähigkeiten tatsächlich abgedeckt sind und auf jeden Fall diese mit dabei sind, die du für deinen Beruf dringend brauchst. Prüfe dabei auch, ob es eventuelle Einschränkungen gibt.

Tipp 2: Achte auf die Rentenhöhe

Die Höhe der Versicherungssumme hängt von verschiedenen Faktoren ab. Wichtig zu prüfen ist, ob die Versicherung als Ergänzung zur Berufsunfähigkeitsversicherung gedacht ist oder als alleinige Absicherung dient. Auch das Einkommen und der Lebensstandard sollten berücksichtigt werden. Grundsätzlich sollte die Versicherungssumme so gewählt werden, dass im Falle eines Versicherungsfalls die finanziellen Verpflichtungen abgedeckt werden können und du davon deine Fixkosten bezahlen kannst.

Tipp 3: Achte auf Vertragslaufzeit

Eine Grundfähigkeitsversicherung wird in der Regel für einen bestimmten Zeitraum abgeschlossen. Prüfen dabei, ob es sich um einen festen oder einen flexiblen Zeitraum handelt. Auch eine Verlängerungsoption sollte geprüft werden. Bedenke außerdem, dass sich die Prämie in der Regel mit steigendem Alter erhöht.

Tipp 4: Wie sieht es mit Vorerkrankungen und Ausschlüssen aus?

Wie bei jeder Versicherung gibt es auch bei der GFV Einschränkungen. So können Vorerkrankungen oder bestimmte Ausschlüsse dazu führen, dass der Versicherer im Falle eines Versicherungsfalls nicht leisten muss. Achte deswegen darauf, welche Einschränkungen es gibt und wie diese im Falle eines Versicherungsfalls ausgelegt werden.

Tipp 5: Welcher Versicherer ist der richtige für mich?

Die Auswahl des richtigen Versicherers ist ebenfalls von großer Bedeutung. Nicht nur die Prämienhöhe ist entscheidend, sondern auch die Leistungen des Versicherers. In deine Entscheidung solltest du ebenso die Finanzstärke des Versicherers mit einfließen lassen. Hilfreich für die Wahl des Versicherers können zudem andere Kundenbewertungen sein: Wie zufrieden sind bereits Versicherte mit dem Service und Leistungsumfang?

Fazit

Wann ist eine Grundfähigkeitsversicherung sinnvoll? Immer dann, wenn man keine BU abschließen kann. Sie bietet eine tolle Alternative zur Berufsunfähigkeitsversicherung und sollte von Menschen in Betracht gezogen werden, die aufgrund ihres Berufes, Vorerkrankungen oder bestehenden Behandlungen keine BU bekommen oder für diejenigen deren Antrag vom Versicherer deswegen zurückgestellt wurden. Außerdem können sich Menschen mit körperlichen Berufen sehr gut absichern und zahlen weniger als bei einer klassischen BU.

Das könnte dich auch interessieren