Berufsunfähigkeitsversicherung: notwendig oder überbewertet?

Berufsunfähigkeitsversicherung: notwendig oder überbewertet?

Nach der Frage „Welche Versicherungen brauche ich eigentlich?“ ist das die wohl wichtigste Frage eines Berufstätigen

Eines kann ich dir definitiv sagen: Ja, ich persönlich zähle die Berufsunfähigkeitsversicherung zu den existenzsichernden Versicherungen. Wieso, weshalb, warum ? – das erfährst du im heutigen Blogbeitrag.

Was eine Berufsunfähigkeitsversicherung ist

Eigentlich ist es ganz simpel. Die Berufsunfähigkeitsversicherung zahlt dir eine Rente, also eine monatliche Summe, falls du auf Grund eines Unfalls, einer Krankheit, psychischen Leidens (& Co) nicht mehr in deinem zuletzt ausgeübten Beruf arbeiten kannst. Dabei reicht es schon, wenn du nur noch weniger als 50% arbeiten kannst. Laut Statista liegt die Wahrscheinlichkeit bis zur Rente berufsunfähig zu werden je nach Altersgruppe zwischen 29 und 43 Prozent. Gar nicht so wenig.

Jetzt würde der ein oder andere sagen: „Aber Hava, es gibt ja auch die gesetzliche Erwerbsgeminderten Rente in Deutschland. Die zahlt mir doch auch eine Rente aus, falls ich nicht mehr arbeiten kann.“ Ja das ist absolut wahr. Die Frage ist aber, wie diese Rente definiert ist und wann sie tatsächlich leisten würde. Schauen wir uns das Ganze genauer an.

Warum erwerbsunfähig nicht berufsunfähig bedeutet

Der große Denkfehler: Erwerbsunfähigkeit ist NICHT GLEICH Berufsunfähigkeit. Ein Denkfehler, der viel kosten kann. Laut gesetzlicher Definition ist man erst erwerbsunfähig, wenn man nur noch unter 3 Stunden am Tag arbeiten kann – IN JEDEM BERUF.

Wenn du also zum Beispiel psychisch krank wirst und nicht mehr als Lehrer*in arbeiten kannst, dann kann es sehr wahrscheinlich sein, dass Vater Staat sagt: Du kannst noch arbeiten, und zwar Briefe stempeln, denn da hat man nicht viel Menschenkontakt etc. Das ist nicht so schön. Warum? Weil du wahrscheinlich deutlich weniger verdienst als in deinem alten Beruf, also finanzielle Einbußen hast (stell dir vor du hast Kinder und einen Hauskredit bzw. gewissen Lebensstandard) und weil es sehr erniedrigend sein kann.

Zudem fällt die Erwerbsgeminderten Rente sehr gering aus, weil sie sich an deiner gesetzlichen Rente gekoppelt. Du musst mindestens 5 Jahre in die gesetzliche Rente einbezahlt haben und hast mindestens drei Jahre Pflichtbeiträge bei der deutschen Rentenversicherung gezahlt. Die Rente fällt dennoch sehr gering aus. In der Renteninformation wird dies häufig mit angegeben. Im Durchschnitt betrug die Rente 2019 in Westdeutschland 842 €. Nicht so einfach, damit einen Lebensunterhalt zu bestreiten, ungeachtet der Abzüge.

Warum du eine Berufsunfähigkeitsversicherung brauchst

Genau auf Grund dieser zwei Gründe brauchst du eine Berufsunfähigkeitsversicherung. Denn ohne besteht ein hohes finanzielles Risiko für dich. Du weißt nie, was im Leben passiert und die meisten von uns sind abhängig von ihrer Arbeitskraft bzw. ihrem Einkommen. Ausgenommen du hast im Lotto gewonnen oder in den nächsten zwei Jahren wartet ein großes Erbe auf dich. Dann kannst du den Artikel getrost verlassen. Alle anderen müssen sich erst einmal ein Vermögen in der Regel aus ihrem Gehalt und ihrer Arbeitskraft aufbauen, um für sich im Falle einer Erwerbsunfähigkeit zu sorgen.

Jetzt kommt vielleicht dein Einwand: „Aber Hava, was soll mir denn passieren, ich sitze den ganzen Tag am Schreibtisch.“ Abgesehen davon, dass Sitzen das neue Rauchen ist, ist der häufigste statistische Grund für eine Berufsunfähigkeit nicht der Unfall auf der Baustelle – nein, nein. Es sind laut Gesamtverband deutscher Versicherungswirtschaft 2020 in 29% der Fälle psychische Erkrankungen. Gefolgt von 19% am Bewegungsapparat und 18% Krebs. Der Unfall liegt lediglich bei 9%.

Ich würde mal behaupten, dass Erkrankungen der Psyche auch vor dem Laptop entstehen können.

Die BU ist also für jeden essenziell, der von seinem Arbeitseinkommen und seiner Arbeitskraft abhängig ist.

Was kostet eine Berufsunfähigkeitsversicherung?

Das ist eine Frage, die man leider überhaupt nicht pauschal beantworten kann. Da sieht man mal wieder, wie individuell das Thema Finanzen und Versicherungen für jedermann ist. Das liegt daran, dass der Versicherungsbeitrag von der Risikoklasse abhängt, in der du eingestuft wirst.

Die Risikoklasse hängt wiederum zusammen mit deinem jetzigen Beruf, deinem Alter, deiner Gesundheit, deinen Vorerkrankungen, deinen Hobbies, die Höhe der vereinbarten Rente und die Vertragsgestaltung, die du dir wünschst.

- Beruf: Ein Maurer wird mehr bezahlen müssen als ein Büroangestellter, Student oder Schüler

- Alter: Je älter, desto teurer die BU

- Gesundheit/ Vorerkrankungen: Je mehr chronische Krankheiten bereits vorliegen, desto teurer und ausschlussreicher die BU. Hier kommt es auch ganz darauf an, welche Krankheiten und in welcher Kombination man sie hat. Es gibt einige Krankheiten, die zu einem Ausschluss in der BU führen, z.B. viele psychische Erkrankungen und Behandlungen, Rheuma etc. Deshalb ist ein Experte an deiner Seite immer wichtig. Es gibt nämlich keinen 0815 Antrag auf Berufsunfähigkeit.

- Hobbies: Motorradfahrer, Springreiter und andere Extremsportler zahlen mehr als Menschen mit weniger gefährlichen Hobbies. Zum Teil kommt es auch hier zu Ausschlüssen, sodass das Ausführen der Hobbies nicht mit abgesichert ist.

- Höhe der Rente: Je höher die gewünschte Rente, desto teurer die Beiträge

- Vertragsgestaltung: Eine zusätzliche Absicherung bei Arbeitsunfähigkeit und Leistungsdynamik wird dich etwas mehr kosten, kann sich aber lohnen.

Du siehst also, ein Check24 generierter Vertragsvorschlag sagt so viel über die tatsächlichen Kosten aus wie ein Barcode ohne Preis auf einem Produkt.

Worauf sollte ich bei der Berufsunfähigkeit achten?

Auch bei der BU gilt: Versicherung ist nicht gleich Versicherung. Bedingungen können sich prinzipiell unterscheiden, sprich wann die Berufsunfähigkeit greift oder was vielleicht ausgeschlossen wird. Die Nuancen sind hier fein, sie sind aber da und sie sind wichtig zu verstehen, weil sie sich schlussendlich auf die eigene Absicherung auswirken.

Für Beamte und Beamtenanwärter kann eine Dienstunfähigkeitsklausel beispielsweise Sinn machen – diese ist nicht in jedem Vertrag per se enthalten und nicht jede Klausel ist eine „echte“ Klausel. Hier ist die individuelle Beratung Goldwert.

Zudem gibt es verschiedene Feinheiten in der Vertragsausgestaltung, die für den einen Sinn machen können, für den anderen weniger. Sie reichen über Arbeitsunfähigkeit, Beitragsdynamik, Leistungsdynamik, Pflegeklausel und so weiter. Für den Inflationsausgleich macht die Beitrags- als auch Leistungsdynamik meiner Meinung nach Sinn. Bei der Arbeitsunfähigkeits- und Pflegeklausel sollte der individuelle Fall genauer angesehen werden. Das sind Nice-to-Haves, die bestimmten Berufsgruppen einen zusätzlichen Schutz bieten.

Macht eine Koppelung mit einer Rentenversicherung Sinn?

Das ist ein Thema für sich. Hierzu haben wir einen eigenen ausführlichen Blogbeitrag geschrieben, der diese Frage beantwortet. Das können wir aber schon mal festhalten: In den meisten Fällen macht es überhaupt kein Sinn. Denn es werden hier zwei verschiedene Risiken miteinander kombiniert, die unterschiedliche Eintrittswahrscheinlichkeiten haben: Rente (hohe Wahrscheinlichkeit) und Berufsunfähigkeit. In der Regel sind die Tarife teurer und die Konditionen für beides schlechter als in getrennten Lösungen. Hinzu kommt, dass wenn man seine Rentenversicherung ggf. stilllegen oder pausieren möchte, man damit direkt auch die Berufsunfähigkeitsversicherung stilllegt. Nicht unbedingt das Beste, was man tun sollte. Denn den BU-Schutz brauchst du idealerweise durchgängig bis zur Rente.

Wie finde ich die passende Berufsunfähigkeitsversicherung?

Bei einer Berufsunfähigkeitsversicherung ist eine Beratung das A und O. Wir sind eine unabhängige Anlaufstelle, die dich hinsichtlich deiner perfekt zu dir passenden & individuellen BU-Versicherung berät.

Generell solltest du darauf achten, dass du zu einem Makler gehst, der an keine bestimmte Versicherung gebunden ist und unabhängig arbeitet. Zudem sollte die Beratung kompetent sein und der Berater sollte mit dir deinen Gesundheitsverlauf richtig aufarbeiten, sodass keine Fehler passieren – denn diese können für deinen Versicherungsschutz und deine sogenannte vorvertragliche Anzeigepflicht fatal sein. Dafür hilft auch ein Blick in deine Patientenakte, welche wir in der Regel gemeinsam anfordern und mit einer anonymen Risikovoranfrage kombinieren.

Was ist eine anonyme Risikovoranfrage und was ist der Vorteil? Wir können mehrere Versicherer anfragen und anonym sehen, zu welchen Bedingungen du angenommen wirst. Das ist sehr wichtig, wenn du beispielsweise viele Vorerkrankungen hast. So werden deine Daten und mögliche Ablehnungen nicht beim Versicherer in der HIS Datei gespeichert. Das könnte nämlich sonst zur Ablehnung bei anderen Versicherern führen.

Der Prozess beinhaltet also viel saubere und kompetente Arbeit und sollte nicht einfach auf die Schnelle durchgeführt werden. Ja, es ist Arbeit. Aber am Ende genießt du so den perfekten Schutz, da wir alles aufarbeiten und richtig angeben und musst dir keine großen Gedanken machen.

Wann sollte ich mich um eine Berufsunfähigkeitsversicherung kümmern?

Je früher und gesünder, desto besser und günstiger der Tarif. Am besten kümmerst du dich also so früh wie möglich um deine BU, frühestens als Schüler, Azubi oder Student und spätestens als Berufseinsteiger.

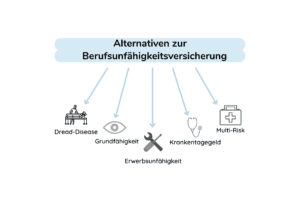

Alternativen zur Berufsunfähigkeitsversicherung

Die Berufsunfähigkeit ist auf Grund ihrer Versicherungsbedingungen die erste Wahl bei der Absicherung des Einkommens. Für den ein oder anderen kann die BU aber sehr teuer sein, beispielsweise bei Berufen mit hohem Anteil an körperlicher Arbeit. Ein anderer bzw. eine andere kriegen vielleicht auf Grund ihrer Vorerkrankungen und psychischen Krankheiten keine Berufsunfähigkeitsversicherung. Hier können Alternativen Sinn machen.

Hast du eine psychische Erkrankung und/ oder kommst für eine BU nicht mehr in Frage?

Eine Alternative wäre eine Kombination aus Unfallversicherung und Krankentagegeldversicherung, eine Erwerbsgeminderten Versicherung oder auch eine Grundfähigkeitsversicherung. Mehr Infos zur Grundähigkeitsversicherung findest du hier.

Fazit

Alle die nicht Dagobert Duck sind brauchen eine Berufsunfähigkeitsversicherung. In jungen Jahren ist der Abschluss besonders vorteilhaft und spart dir eine Menge Geld. Eine persönliche Beratung macht bei der Berufsunfähigkeitsversicherung absolut Sinn. Achte jedoch auf die Qualität der Beratung. Eine anonyme Risikovoranfrage ist bei kritischen Vorerkrankungen ein Must-Have und ein Blick in die Patientenakte unerlässlich. Zum Schluss gibt es auf eine simple Frage doch eine komplizierte Antwort, die aber simpel ausgedrückt heißen würde: „JA, du brauchst eine!“. Wir freuen uns auf deine Fragen und dein Erstgespräch mit uns!

Das könnte dich auch interessieren