Unterschied zwischen Unfall- und BU Versicherung

Immer wieder kommt die Frage auf, was eigentlich der Unterschied zwischen einer Unfallversicherung und einer Berufsunfähigkeitsversicherung ist. Diese ist durchaus berechtigt. Deshalb möchten wir die Frage in einem Blogartikel beantworten, um dir die wichtigsten Facts dazu aufzuzeigen.

Was ist eine Berufsunfähigkeitsversicherung?

Über die BU haben wir schon viel in anderen Artikeln hier geschrieben. Hier kannst du dich einlesen.

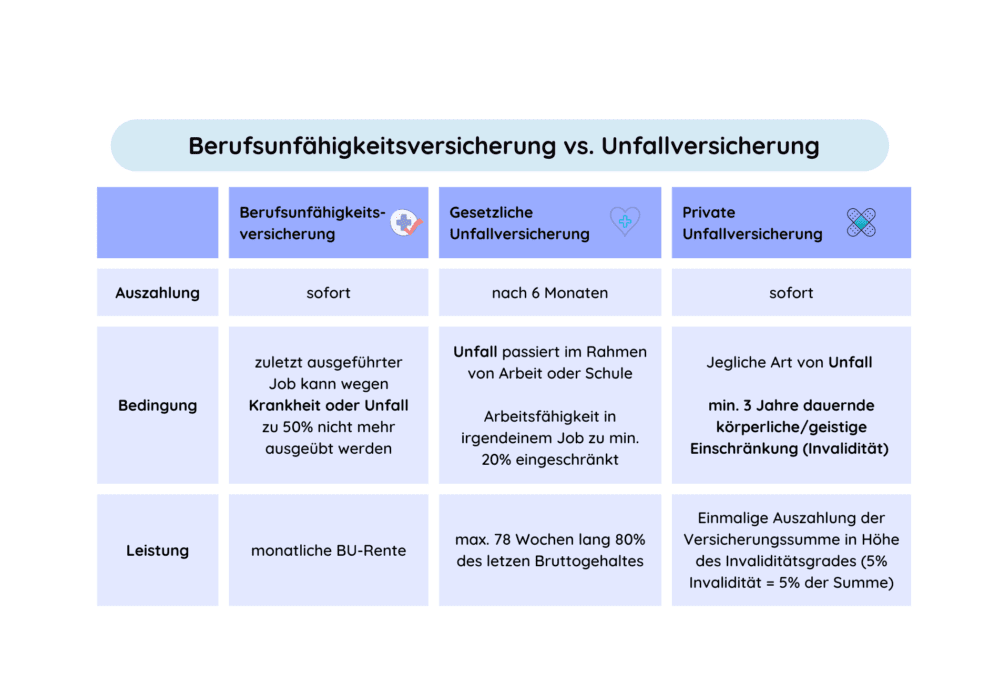

Wichtig ist: Der Leistungsfall für eine Berufsunfähigkeitsversicherung tritt ein, wenn du deinen zuletzt ausgeführten Beruf nicht mehr ausüben kannst. Zumindest, falls du zu 50% für voraussichtlich 6 Monate nicht mehr arbeiten kannst. Dann gibt es eine monatliche Rentenzahlung so lange wie du Berufsunfähig bist. Beziehungsweise bis du das Leistungsendalter erreicht hast, was meistens erst das Renteneintrittsalter ist. Einfach ausgedrückt, ersetzt dir die BU damit dein Arbeitseinkommen. Die Berufsunfähigkeitsversicherung ist also die Absicherung der eigenen Arbeitskraft.

Deswegen ist eine BU besonders dann wichtig, wenn du erwerbstätig bist und nicht auf einem Haufen Vermögen sitzt, der dich im Falle der Fälle absichern kann. Ohne Absicherung deines eigenen Berufes besteht ein hohes finanzielles Risiko. Denn du weißt nie was im Leben passiert. Gründe für die Berufsunfähigkeit können z.B. sein: Burn-out, Bandscheibenvorfall, Krebs, Schlaganfall und Unfälle jeglicher Art.

Wie die BU weiter im Detail funktioniert und was genau zu beachten ist, haben wir in einem anderen Blogartikel sehr ausführlich erklärt.

Was eine private Unfallversicherung ist

Eine private Unfallversicherung leistet immer dann, wenn ein Unfall vorliegt und auf Grund dieses Unfalls eine Invalidität zu einem bestimmten Grad zurückbleibt. In diesem Fall bekommst du eine einmalige Zahlung basierend auf den Invaliditätsgrad und der versicherten Grundsumme. Diese Summe soll dir dabei helfen, um dich ggf. auf deine neuen Lebensumstände einstellen zu können.

Es kommt dabei nicht darauf an, wo und wann der Unfall passiert ist. Ganz gleich ob auf der Arbeit, im Haushalt oder beim Sport. Die Absicherung ist weltweit an 24 Stunden und 7 Tagen die Woche gültig. Sie muss eigens von dir abgeschlossen werden. Auch für die Beiträge musst du selbst aufkommen.

Ob tatsächlich ein Unfall vorliegt, bewerten die Versicherungen allerdings nach strengen Merkmalen so:

- Plötzliches Ereignis: Der Unfall muss plötzlich, also innerhalb eines kurzen Zeitraums eingetreten sein. Außerdem ist ein Unfall und unvorhergesehenes Ereignis, wie beispielsweise das Stürzen von einer Leiter.

- Krafteinwirkung von außen: Zum Unfall kam es, weil eine eine Kraft von außen eingewirkt hat. Zum Beispiel kommt es bei einem Verkehrsunfall zu einem Zusammenstoß mit einem anderen Auto.

- Unfreiwillig: Einen vorsätzlich versursachten Unfall ist nicht abgesichert.

- Gesundheitsschädigung: Wenn dir beim Zusammenstoß mit einem anderen Auto nichts passiert ist und du mit einem Schrecken davongekommen bist, zahlt die Versicherung keine Prämie aus. Hast du allerdings z.B. ein Schädel-Hirntrauma erlitten, greift der Versicherungsschutz.

Was im Unterschied dazu eine gesetzliche Unfallversicherung ist

Demgegenüber dazu steht die gesetzliche Unfallversicherung. Sie zahlt nur dann, wenn ein Unfall am Arbeitsplatz, in der Schule, in der Uni oder auf dem Weg dorthin passiert ist. Auch anerkannte Berufskrankheiten sind mit abgesichert. Versichert sind zudem Menschen, die im Interesse der Allgemeinheit tätig sind. Dazu zählen z.B. Blutspender, Zeugen und Ersthelfer. Eine komplette Übersicht dazu findest du im siebten Buch des Sozialgesetzbuches (SGB VII, §§ 2, 3 und 6).

Hast du also im Büro oder in Schule einen Unfall und deine Arbeitsfähigkeit ist deswegen um mindestens 20% eingeschränkt, bekommst du nach 6 Monaten um die 80% deines Bruttogehaltes ausgezahlt. Und das für höchstens 78 Wochen.

Wichtig für dich als Arbeitnehmer ist zu wissen, dass der gesetzliche Unfallschutz kostenlos ist. Dein Arbeitgeber muss nämlich seinen kompletten Betrieb inklusive Mitarbeiter gesetzlich gegen Unfälle versichern.

Unterschied zwischen Unfallversicherung und Berufsunfähigkeitsversicherung

Wir wissen nun also, in welchen Fällen die Berufsunfähigkeitsversicherung und in welchen Fällen die Unfallversicherung Versicherungsschutz bietet. Die Berufsunfähigkeitsversicherung ist die Absicherung der eigenen Arbeitskraft – die private Unfallversicherung dagegen sichert Unfälle jeglicher Art ab.

Dann gibt es noch die gesetzliche Unfallversicherung, die nur im Zusammenhang mit Job oder Ausbildung greift.

Besser gesagt: Der Unterschied zwischen der Unfallversicherung und Berufsunfähigkeitsversicherung liegen nicht nur in den jeweiligen Bedingungen, sondern auch in der Art der Leistung sowie Auszahlungsweise. Grob könnte man sagen, dass die BU alles absichert = Krankheit & Unfall. Die Private Unfallversicherung dagegen nur die Unfälle, dafür aber jeglicher Art. Und die gesetzliche Unfallversicherung bietet den geringsten Schutz, da nur Unfälle abgesichert sind, die während der Arbeit oder Schule passiert sind.

Beispiel private Unfallversicherung

Um euch den Unterschied zwischen einer Unfallversicherung und einer Berufsunfähigkeitsversicherung genau zu erklären, hier mal ein paar konkrete Beispiele.

Laura ist 42 Jahre alt und arbeitet als Einkaufsleitung eines großen Automobilherstellers. In ihrer Freizeit spielt sie gerne Tennis. Bei einem Match mit ihrer Freundin geht es wild zu und Laura rutscht schließlich auf dem Sandboden aus und knickt um. Sie hat sich dabei einen Bänderriss zugezogen und muss nun ihren Fuß für einige Wochen schonen.

Da Laura weiß, dass das Verletzungsrisiko beim Tennis etwas höher als bei anderen Sportarten ist, hat sie eine private Unfallversicherung abgeschlossen. Von ihrer Versicherung bekommt sie deswegen für die Zeit des Heilungsprozesses einen Teil der Invaliditätssumme, die einer eingeschränkten Beinfunktion entspricht.

Die Berufsunfähigkeitsversicherung zahlt ihr allerdings nichts, da Laura ihren kaufmännischen Beruf auch mit verletzen Knöchel ausüben kann.

Beispiel Berufsunfähigkeitsversicherung

Laura ist neben ihrem anspruchsvollen Job alleinerziehende Mutter zweier Kinder. Ihre Arbeit macht ihr Spaß und für einige Jahre bekommt sie Job und Kinder gut unter einem Hut. Doch irgendwann wird die Arbeitsbelastung immer größer und Laura kommt mit den Aufgaben nicht mehr hinterher. Außerdem hat eines ihrer Kinder Lernschwierigkeiten in der Schule, das belastet sie zusätzlich.

Irgendwann ist Laura so erschöpft, dass sie beim Arzt ein Erschöpfungssyndrom (Burn-Out) diagnostiziert bekommt. Damit verbunden ist auch ihre Angststörung und mittelgradige Depression. Eine hohe Stressbelastung, die Übernahme von Verantwortung und das Führen von Konfliktgesprächen schafft Laura so nicht mehr. Tätigkeiten, bei denen sie dich hoch konzentrieren muss, kann sie nicht mehr andauernd ausüben.

Zum Glück hat Laura in jungen Jahren eine Berufsunfähigkeitsversicherung abgeschlossen. Von ihr bekommt sie für den Ausfall in der Arbeit eine monatliche BU-Rente von 1.500 €. Und das bis zum Renteneintrittsalter von 65 Jahren. Die Unfallversicherung leistet in diesem Fall nicht.

Die BU würde aber auch bei einem Unfall leisten, wenn man langfristig seiner Arbeit nicht mehr nachgehen kann. Also wenn man beispielsweise auf Grund eines Unfalls psychisch krank geworden ist und mindestens 6 Monate außer gefecht gesetzt ist.

Brauche ich eine Unfallversicherung, wenn ich eine BU habe?

Brauche ich eine Unfallversicherung oder BU? Eine Frage, die sich nun sicherlich stellt, nachdem wir die Abgrenzung und Unterschiede erläutert haben.

Fakt ist: Eine BU braucht unserer Meinung jeder, der von seinem Arbeitseinkommen abhängig ist. Denn fällt man langfristig aus kann die finanzielle Existenz bedroht sein. Insbesondere, wenn auch andere vom eigenen Einkommen abhängig sind, wie beispielsweise eigene Kinder. Sie ist die umfassende Absicherung in diesem Fall und zahlt eine regelmäßige, monatliche Rente. Die Unfallversicherung bietet keine Alternative für die BU, da sie wirklich nur Unfälle abdeckt.

Die Unfallversicherung leistet i.d.R. nur mit einer Einmalzahlung, die aber auch wertvoll sein kann. Beispielsweise wenn man einen Unfall hat und nun behindert ist, zusätzlich dazu, dass man nicht mehr arbeiten kann. Warum? Die initiale Zahlung der Unfallversicherung hilft, wenn man sein zu Hause beispielsweise behindertengerecht umbauen muss. Das wird mit einer monatlichen BU Zahlung wahrscheinlich schwierig.

Für die Unfallversicherung gibt es darüberhinaus natürlich noch besonders „gefährdete“ Gruppen für Unfälle wie Kinder, Hausfrauen und risikoreiche Hobbies, die man lieber zusätzlich absichert. Zudem sind Selbstständige nicht in der gesetzlichen Unfallversicherung abgesichert – deshalb hier ein definitives Must-Have. Eine Unfallversicherung ist in der Regel relativ günstig.

Schlussendlich liegt die Entscheidung bei dir, welche Risiken du absicherst. Verkehrt ist es nicht, denn es werden zwei verschiedene Dinge abgedeckt, die sich im Leistungsfall aber, je nach Situation, überschneiden können. Eine BU zählt jedoch zu den wichtigsten Versicherungen.

Fazit

Bei der Unfallversicherung ist wirklich nur das Eintreten eines Unfalles versichert. Sie könnte für diejenigen interessant sein, die in ihrer Freizeit sehr aktiv sind, den eigenen Haushalt schmeißen und Kinder haben. Auch Selbstständige sollten überlegen eine private Unfallversicherung abzuschließen, da sie von der gesetzlichen Unfallversicherung ausgeschlossen sind.

Wie wir sehen konnten, sichert die Berufsunfähigkeitsversicherung weitaus mehr ab. Der Unterschied besteht also darin, dass die BU nicht nur bei Unfällen, sondern auch bei Krankheiten greift. Sie bietet einen vollumfänglichen Schutz und ist einer der wichtigsten Absicherungen überhaupt. Wir beraten dich in einem Beratungsgespräch sehr gerne dazu.

Das könnte dich auch interessieren